【令和4年度改正】中小企業向け賃上げ促進税制を解説!

Ended soon

目次

賃上げ促進税制は、法人や個人事業主が従業員に対する給与の支給を前年度よりも増やすと法人税や所得税の税額控除が受けられる制度です。

従来は所得拡大促進税制という制度でしたが、令和4年度の税制改正により、賃上げ促進税制という新名称のもとさらに節税効果が高い制度となりました。

本記事では、制度の概要や令和4年度の改正による主な変更点を解説します。

賃上げ促進税制とは

賃上げ促進税制は、青色申告書を提出する事業者が従業員への給与等を増加させた場合に、その増加額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。

税額控除とは法人税額や所得税額から一定金額を控除するものになりますので、賃上げ促進税制が活用できれば、納める税金を少なくすることができます。

従業員の方へのお給料やボーナスを頑張って増やしている事業者さまにとっては、減税という形で国からの応援を受けることができる嬉しい制度になっています。

賃上げ促進税制の適用時期は令和4年1月1日から令和6年3月31日までの間に開始する各事業年度(個人事業主は、令和5年から令和6年までの各年)です。

中小企業向け賃上げ促進税制とは

中小企業向け賃上げ促進税制とは、賃上げ促進税制のうち特に中小企業者等(=一定の要件を満たす法人と個人事業主)を対象にした制度です。

大企業向けの賃上げ促進税制と比較して、適用を受けるための要件がより簡易で、かつ税額の控除率も高くなっています。

中小企業者等の詳細な定義

(1)以下のいずれかに該当する法人 ※1

- 資本金の額又は出資金の額が1億円以下の法人 ※2

- 資本又は出資を有しない法人のうち常時使用する従業員数が1,000人以下の法人

(2)常時使用する従業員数が1,000人以下の個人事業主

(3)協同組合等

※1 前3事業年度の所得金額の平均額が15億円超の法人は対象外

※2 同一の大規模法人(資本金の額等が1億円超の法人等)から2分の1以上の出資を受ける法人や、2以上の大規模法人から3分の2以上の出資を受ける法人は対象外

令和4年度改正による主な変更点

中小企業向け賃上げ促進税制は、令和4年度税制改正以前は、中小企業向け所得拡大促進税制という名称で存在していました。

令和4年度の税制改正により名称が賃上げ促進税制に変わりましたが、名称だけでなく、上乗せ要件の簡素化や控除率の引き上げがあり、所得拡大税制に比べてより一層適用できる範囲が広がりました。

以下、適用要件、上乗せ要件の簡素化、控除率の引き上げを見ていきます。

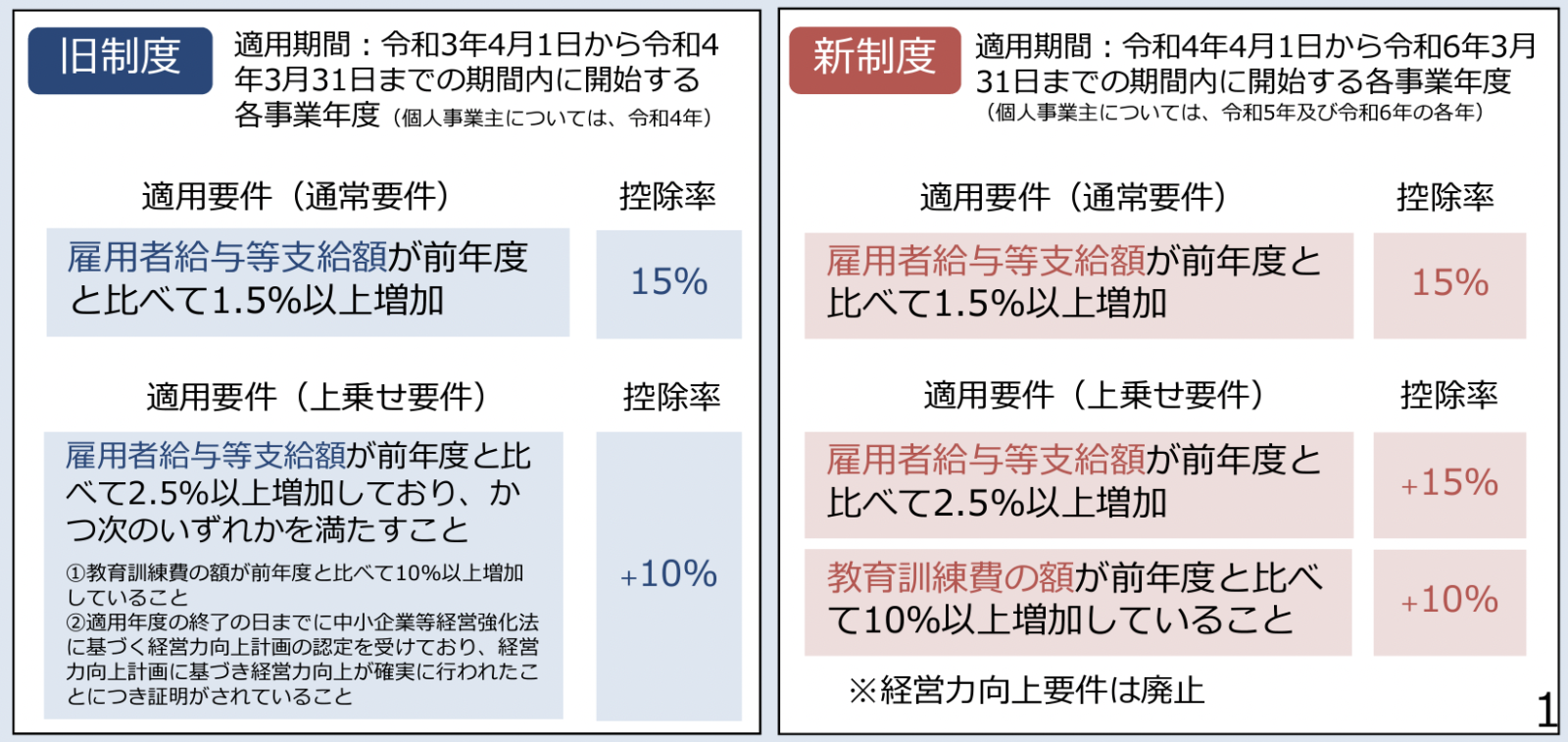

(1)適用要件(所得拡大促進税制から変更無し)

賃上げ促進税制の適用を受けるための通常の適用要件については、所得拡大促進税制と変わらず、雇用者給与等支給額(後述)が前年度と比較して1.5%以上増加していることとなっています。

(2)上乗せ要件の簡素化

所得拡大税制では、上乗せ要件を満たすためには、雇用者給与等支給額が前年度と比較して2.5%以上増加していることと合わせて、次のいずれかを満たすことが必要でした。

- 教育訓練費の額が前年度と比べて10%以上増加していること

- 適用年度の終了の日までに中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上計画に基づき経営力向上が確実に行われたことにつき証明がされていること

つまり、給与等の支給額を増加するだけでは上乗せ要件を満たせず、教育訓練費を増やしたり、経営力向上計画の認定を受けるなどといった取り組みが必要だったため、大多数の中小企業者等にとっては少しハードルが高いものでした。

対して、令和4年度の改正では、雇用者給与等支給額が前年度と比較して2.5%以上増加しているだけで控除率の上乗せ要件が満たせる形となりました。また、教育訓練費の額が前年度と比べて10%以上増加している場合、控除率が上乗せとなります。更に経営力向上計画の要件は廃止されました。

(3)控除率の引き上げ

上乗せ要件の簡素化に伴い、税額控除率も引き上げられる形となりました。

所得拡大促進税制では中小企業等の税額控除率が最大25%でしたが、賃上げ促進税制では最大40%となり、税額控除率が高まりました。

(4)適用要件の整理

(1)から(3)を整理すると以下になります。

用語の定義

雇用者給与等支給額

国内雇用者(パート、アルバイト、日雇い労働者も含みます)に対する給与等(棒給・給与・賃金・賞与など)を言います。退職金などは原則含まれません。

また、雇用者には、使用人兼務役員を含む役員及び役員の特殊関係者、個人事業主と特殊の関係のある者は含まれません。

教育訓練費

国内雇用者の職務に必要な技術又は知識を習得させ、又は向上させるために支出する費用のうち一定のものをいいます。具体的には、法人が教育訓練等を自ら行う場合の費用(外部講師謝金等、外部施設使用料等)、他の者に委託して教育訓練等を行わせる場合の費用(研修委託費等)、他の者が行う教育訓練等に参加させる場合の費用(外部研修参加費等)などをいいます。

まとめ

賃上げ促進税制は、従業員の給与等を前年度より増加させた中小企業者等を対象に、給与等増加額の一部を法人税や所得税から税額控除を行える制度です。

令和4年度の税制改正によって、上乗せ要件要件が緩和されただけでなく、最大税額控除率も上がり、所得拡大促進税制よりもさらに節税効果の高い制度となりました。

従業員を抱えている事業者様は、ぜひ一度、賃上げ促進税制が適用できそうかご確認下さい。