子育て世帯必見!2025年度から「特定親族特別控除」について

目次

1. 特定親族特別控除とは

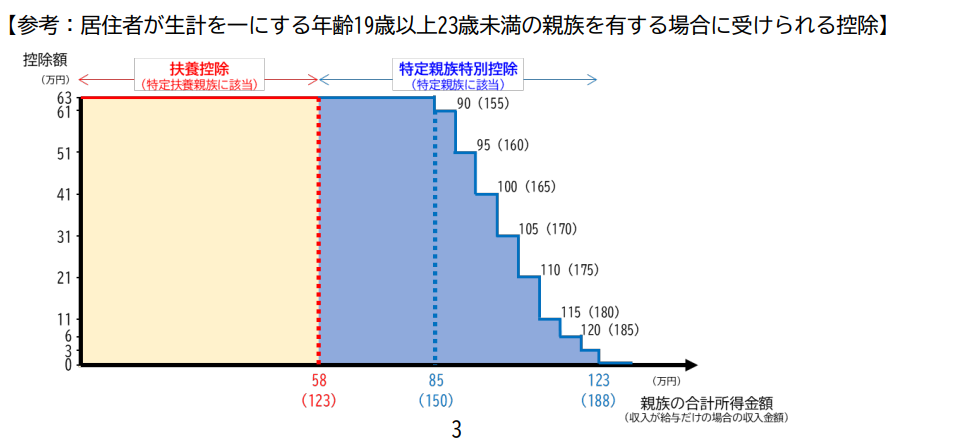

特定親族特別控除は、2025年度(令和7年度)税制改正で創設された新しい控除制度です。主な目的は、19歳から23歳までの大学生世代の子どもを持つ世帯の税負担を軽減し、「103万円の壁」による就業調整の問題を緩和することにあります。

この制度は、従来の特定扶養控除(扶養親族の合計所得が58万円以下の場合に適用)とは異なり、扶養親族の合計所得が一定額を超えても、段階的に控除を受けられるのが特徴です。

これにより、扶養親族の給与収入が123万円を超えても、扶養者の税負担が急増することを防ぎます。

制度の対象と適用要件

- 対象者: 居住者と生計を一にする親族で、年齢が19歳以上23歳未満の人。(配偶者・青色事業専従者・白色事業専従者を除く)

- 所得要件: 合計所得金額が58万円超123万円以下の人(給与収入のみの場合、収入金額が123万円〜188万円に相当)。この控除制度は、2025年分の所得税から適用され、2026年1月1日以降の給与からの源泉徴収にも適用されます。

2. 控除額と従来の制度との違い

特定親族特別控除は、特定親族の合計所得金額に応じて、控除額が変動します。従来の特定扶養控除では、特定親族の合計所得金額が58万円を超えてしまうと、控除額がゼロになっていました。しかし、新制度では、所得が123万円まで段階的に控除が受けられるようになります。この制度により、扶養親族がアルバイトなどで年収を増やすことが可能になり、働き方の選択肢が広がることが期待されています。

出典:国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

3. 申告手続きと留意点

特定親族特別控除の適用を受けるためには、納税者自身が以下のいずれかの方法で申告を行う必要があります。

年末調整での申告

会社員や給与所得者は、年末調整の際に勤務先に「給与所得者の特定親族特別控除申告書」を提出します。この申告書には、特定親族の氏名、個人番号(マイナンバー)、合計所得金額の見積額などを記入します。

確定申告での申告

年末調整を行わない個人事業主やフリーランスなどは、確定申告書に必要事項を記入することで控除を申告します。

留意すべき事項

- 国外居住親族: 扶養親族が国外に居住している場合は、親族関係書類や送金関係書類など、追加の書類提出が求められる場合があります。

- 申告書の変更: この制度の創設に伴い、年末調整申告書の様式が変更され、新しい記入欄が追加されます。

- 専門家への相談: 控除の要件や申請手続きが複雑な場合、税務署の窓口や税理士などの専門家に相談することをお勧めします。

この制度の導入は、扶養親族の収入増加が、扶養者の税負担急増に直結する問題を緩和する重要な一歩となります。

4. まとめ

子育て世帯必見!2025年度から「特定親族特別控除」が新設されます。この制度は、扶養するお子さんのアルバイト収入が年123万円を超えても、扶養控除が段階的に受けられるようになる画期的な仕組みです。お子さんが学業と両立しながら無理なく働けるようになり、家計の税負担も軽減されます。新しい制度を理解して、賢く家計を支えましょう!