まだ間に合う!?今年の生命保険控除を最大限受ける方法

Ended soon

目次

生命保険に加入していると、年間の支払保険料に応じて、生命保険料控除(所得税及び住民税の負担が軽減される制度)を適用できることをご存じでしょうか?

いくら控除されるか、どんなメリットがあるか、詳しく知ったうえで生命保険控除を上手に活用していきましょう!

1ヶ月程あれば保険の見直しや新規加入もできるので、今年の生命保険料控除を最大限受けることも可能です♪

1. 生命保険料控除とは?

まずは生命保険料控除について、簡単に理解しましょう!

生命保険料控除とは「所得控除」のひとつで、保険料を自己負担し、社会保障ではカバーしきれない部分を補填していることに対し、国が税制優遇している制度となります。

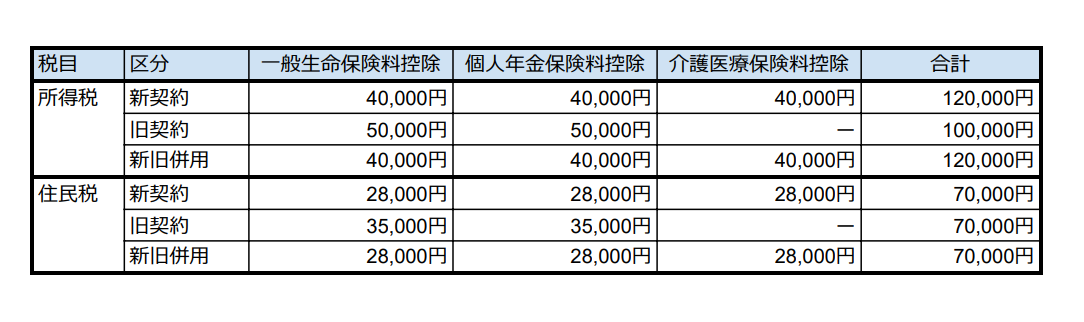

対象の保険は、「生命保険」「個人年金保険」「介護医療保険」の3つとなり、所得税は最大12万円、住民税は最大7万円の控除が受けられます!

平成23年12月31日以前の契約は「旧制度」、平成24年1月1日以降の契約は「新制度」と2つの制度があり、最大控除額は以下の通りです。

2. 生命保険料控除の手続き

生命保険料控除の手続きには、「生命保険料控除証明書」が必要です。

生命保険料控除証明書は、毎年11〜12月頃に保険会社から郵送されるハガキです。

最近は、オンライン発行している会社もありますので、証明書発行を確認してみましょう。

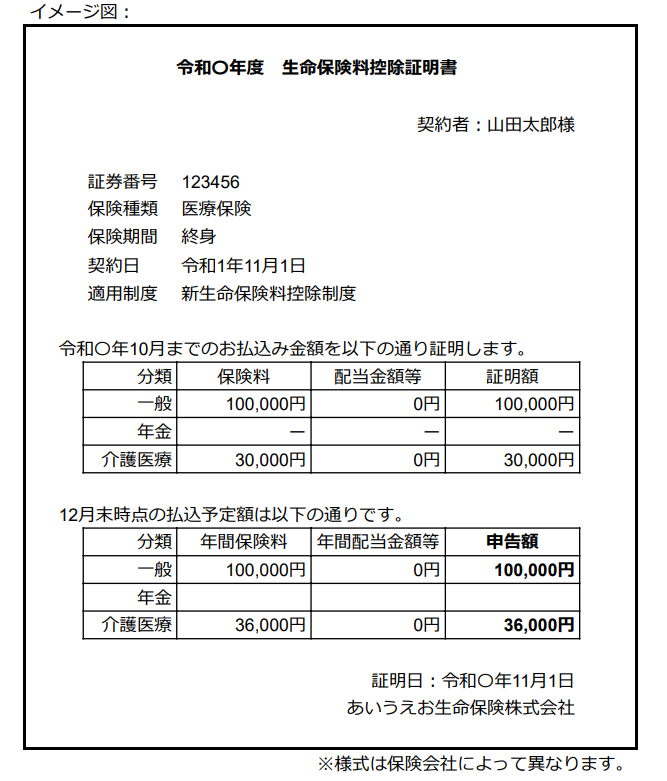

生命保険料控除証明書には、証明額と申告額が記載されています。

書類に記載するのは「申告額」となるので、どの金額を見るべきか注意しましょう!

- 証明額……証明書が発行された時点の支払金額

- 申告額……今年支払う見込み金額

また、万一紛失してしまった場合でも、再発行が可能ですので保険会社へお問い合わせください。

所得税の手続き

①年末調整での手続き

お勤めの方は「年末調整」により手続きを行います。

その際に、勤務先に生命保険料控除証明書を提出する必要があります。

会社によっては、社内の締切後(法律上の締め切りは翌年1月末)になってしまうと、確定申告のお願いをされる場合があるので「ハガキの再発行が間に合わない!」とならないよう、事前に準備しておきましょう♪

万が一、間に合わなかった場合には「確定申告」にて控除手続きを行いましょう。

②確定申告での手続き

個人事業主の方は「確定申告」により手続きを行います。

e-Taxで確定申告を行う場合には、生命保険料控除証明書の添付を省略することが可能ですが、原本は5年間の保存義務がありますので注意しましょう!

住民税の手続き

住民税は、自分で手続きする必要はありません。

所得税の手続きを行うことにより、お住まいの市区町村にて税額計算をしてくれます。

3. まだ間に合う!?今年中に控除を受けるには?

今年の生命保険料控除を活用するには?

結論から言うと「年内に保険料を支払う」必要があります!

生命保険料控除は「いつ保険料が支払われたのか」で判断されるため、12月に契約しても支払いが1月の場合には、翌年の生命保険料控除となってしまいます。

そのため、11月〜12月に保険加入を考えている場合「年内に支払可能か」保険会社に確認のうえ手続きを進めましょう。

また、年払いにて保険料を支払った場合には、1年間分の保険料が対象となりますので、駆け込み加入をお考えの場合には「年払い」も候補に入れましょう!

12月に契約した場合、保険料控除証明書はいつ発行される?と疑問に思った方もいるのではないでしょうか?

保険会社にもよりますが、保険契約が成立(診査が通り全ての処理が完了)した翌営業日に、控除証明の発行が可能となります。

駆け込み加入をご検討の場合には、12月中旬頃までのお申込みをオススメします!

スケジュール例:

12月15日にお申込み ▶︎ 12月22日に成立 ▶︎ 12月23日に控除証明発行可能

4. さいごに

最近では、保険種類も多様になり、医療保険、老後資金や投資目的など、用途や目的に合わせた保険加入が可能です。

今まで保険に興味がなかった方や、終身保険で保険の見直しを一度もしたことがない方は、これを機に保険を検討してみるのはいかがでしょうか。

事故や病気で何かがあった時や、国民年金では賄えない老後の生活費の補填など、生命保険で安心した生活を保障するとともに、税金も節税していきましょう!

税理士法人クラウドフォーカスにて、保険会社のご紹介や確定申告のお手伝いをさせて頂きますので、何かございましたらお問い合わせください。