年末調整マニュアル【年末調整編】

Ended soon

目次

年末調整の時期がやってきましたね!

生命保険会社から保険料控除証明書が届いた方も多いのではないでしょうか?

本記事では、年末調整を初めて経験する経営者や経理・給与担当者の方向けに、年末調整とは何か、そして年末調整に必要な書類・手続きや納税まで一連の流れを詳しく解説していきます。

また、実は年末調整業務は、源泉徴収された所得税の過不足を精算するだけで終わりではないんです!法定調書合計表と支払調書を作成し、税務署に提出する必要があります!

こちらについては、年末調整マニュアル【法定調書編】にて解説いたしますのでぜひ併せてお読みください!みなさんで今年も年末調整業務を乗り切りましょう!

1.年末調整[概要]

年末調整とは

年末調整は、給与支払者が、毎月の役員報酬・給与から控除していた所得税の合計額と、その年の給与総額について納付しなければならない税額(年調年税額)を比較し、その過不足額を精算する手続きになります。

所得税は毎月の報酬・給与額から概算して控除(源泉所得税)を行いますが、実際に納付すべき所得税は、「所得控除」「配偶者・扶養控除」「保険料・住宅ローン控除」等の様々な控除を受けた所得額から算出します。

控除済みの所得税額と年調税額の差額を役員・従業員に還付(または追徴)をした後の金額が、税務署へ納めるべき源泉所得税額となります。

2.年末調整[流れと手順]

年末調整の要否を確認しましょう!

まずは、役員・従業員の年末調整の要否を確認しましょう。

以下に当てはまる方は、年末調整の対象外となります。

- 複数の事業所から給与所得を得ていて、かつ、他社をメインとして働いている者(乙欄)

- 主たる給与の収入金額が2,000万円をこえる者

- 国外に居住している者

- 災害を事由に源泉所得税等の納税猶予や還付を受けている者

- 対象年の12月の給与支給日以前に退社をしている者

※ただし、死亡による退社や、心身の障害により退社し年内の再就職の見込みがない場合は年末調整対象者となります。

年末調整必要書類の作成(必要情報の収集)

年末調整に必要な書類を作成します。

令和3年度分より、税務署等へ提出する各種書類への押印が不要となりました!従業員から提出される控除申告書類においても、本人印の押印は不要です。

下記書類は、紙面で作成する他、給与計算ソフト(人事労務freee・MF給与等)からも作成可能です。

【必要書類】

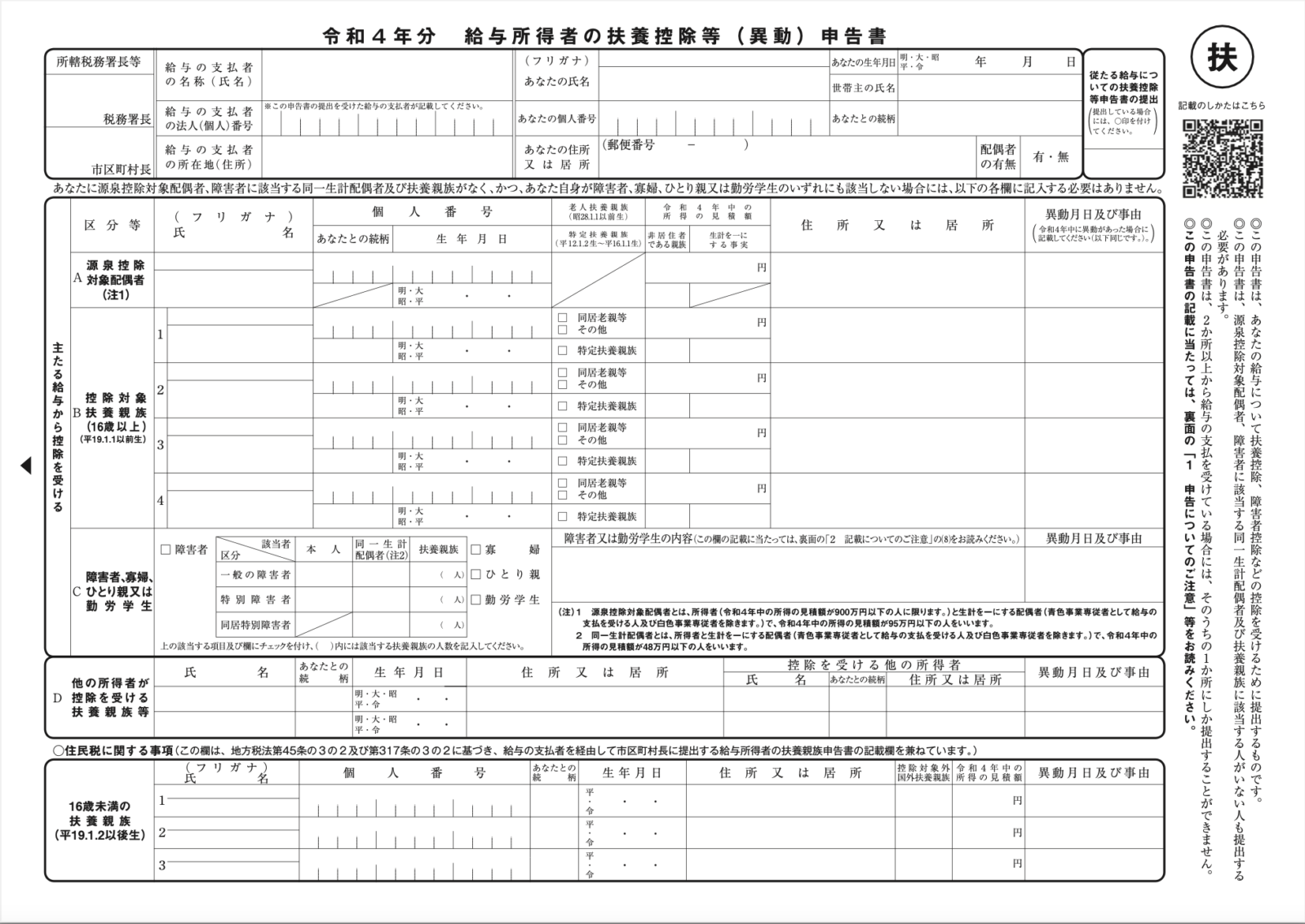

■給与所得者の扶養控除等(異動)申告書

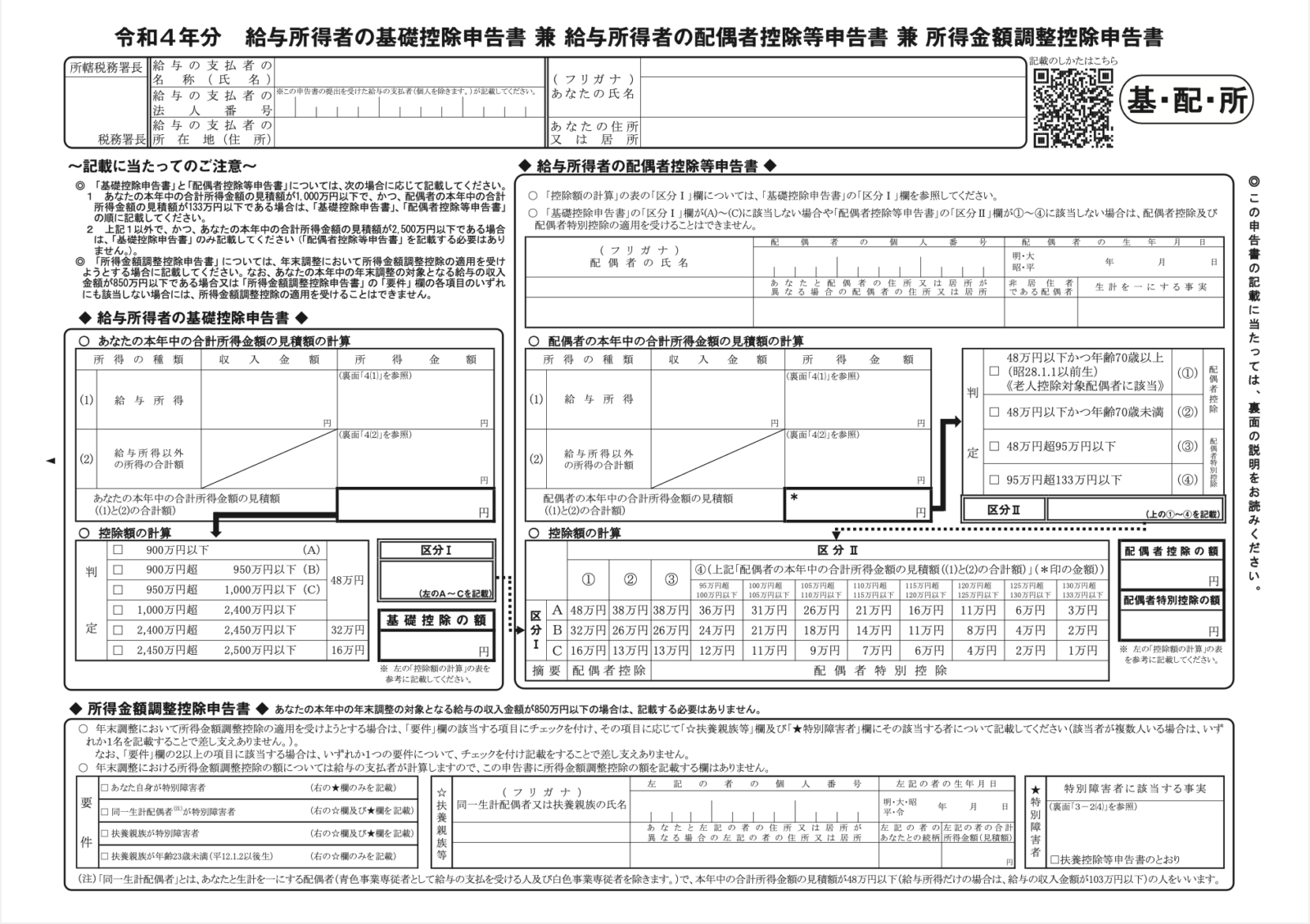

■基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

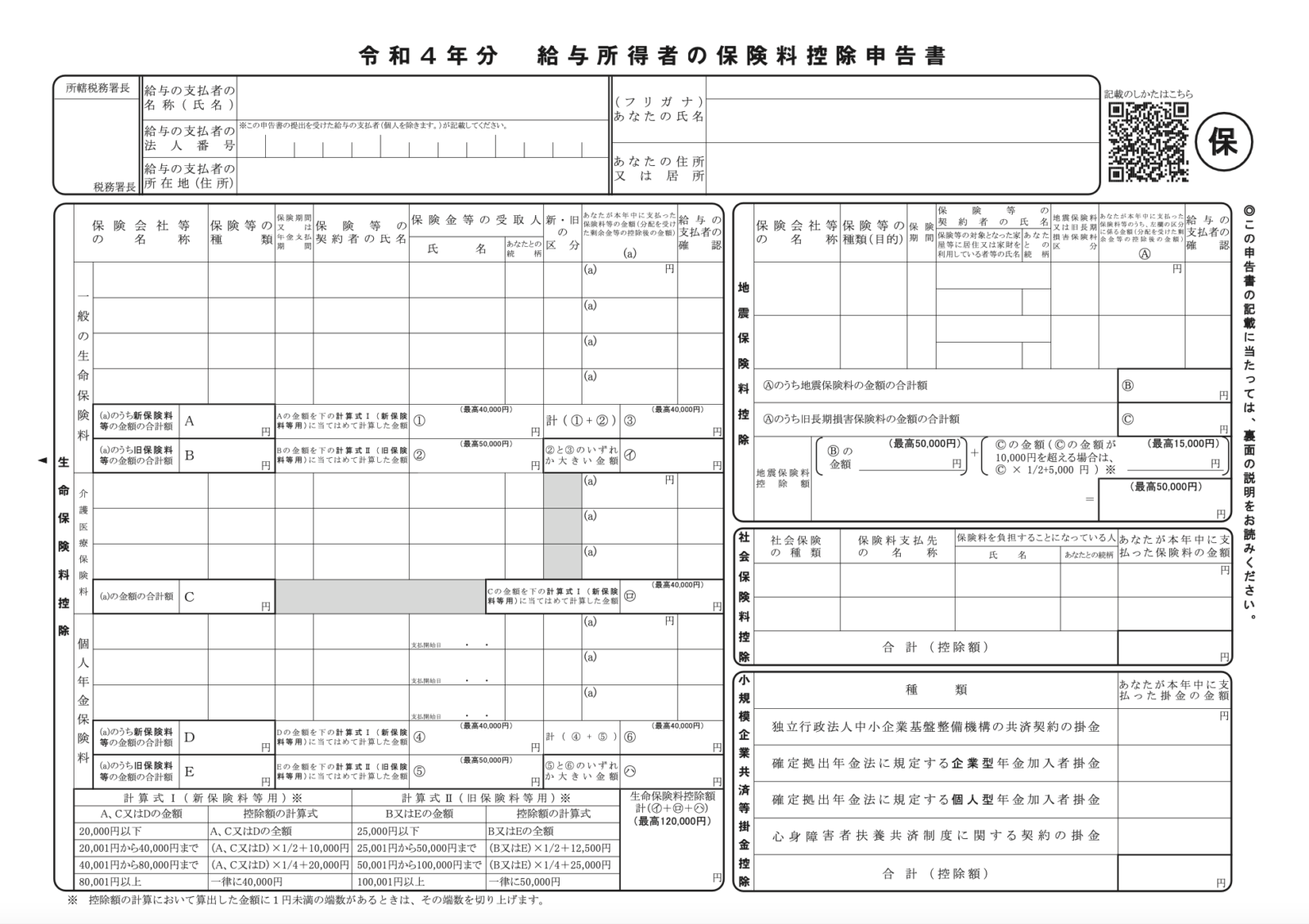

■保険料控除申告書

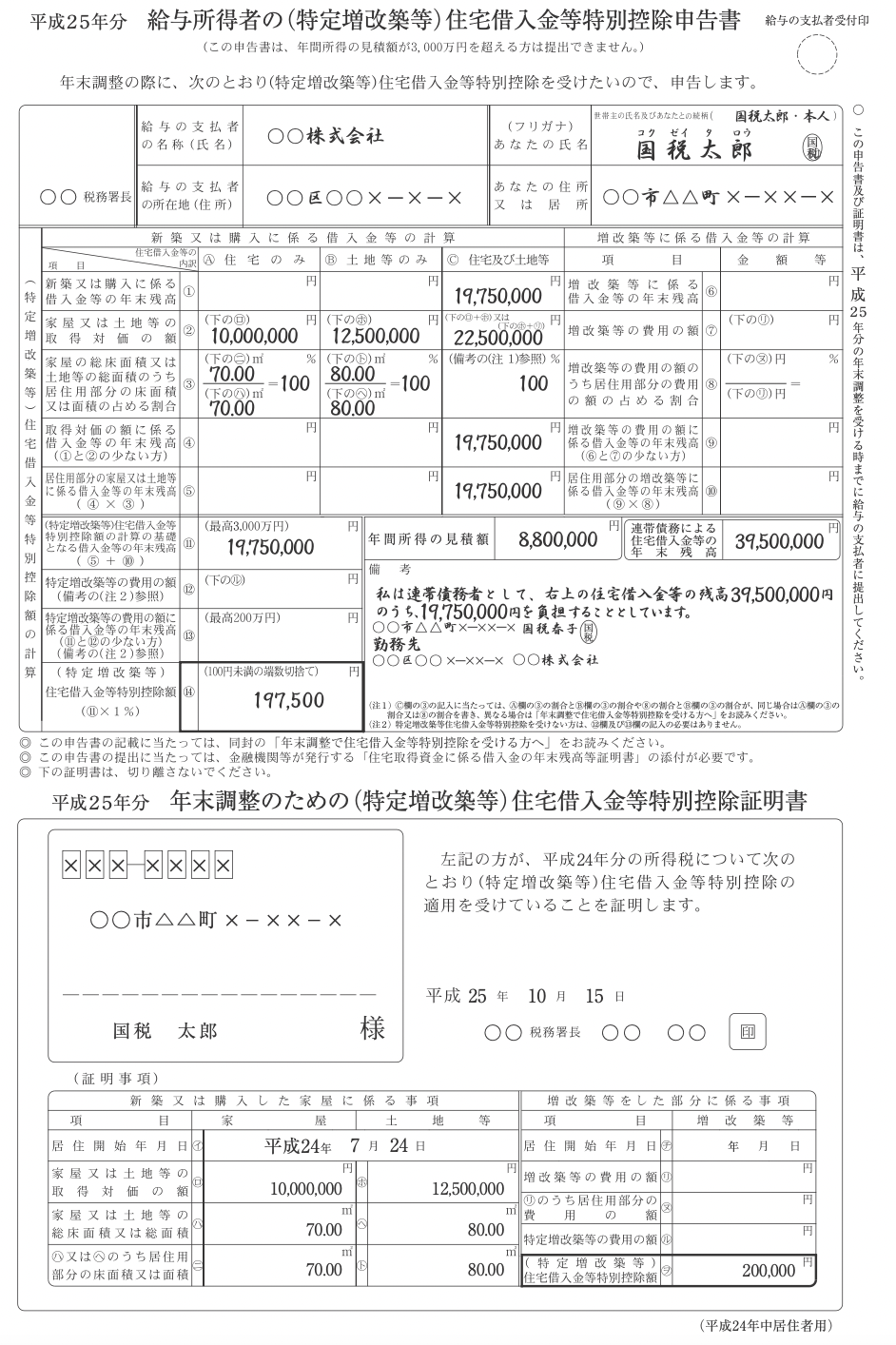

■住宅借入金等特別控除申告

クラウド給与計算ソフトをご利用になる場合は、下記のいずれかの方法で必要情報を入力・書類を作成する事となります。

- 管理者(又は給与担当者)にて情報収集の上、必要情報を入力

- クラウド給与計算ソフトへ本人で必要情報を入力

次の書類は原本保存が必要です。管理者(又は給与担当者)は、年末調整対象者から書類収集の上、原本の保存をお願い致します。年末調整を行う事業者には、必要書類の原本を7年保管する義務があります。

(※税務署長から提出を求められた場合に、提出する必要があります。)

- 生命保険などの証明書

- 住宅ローン控除の証明書、残高証明書

- 前職で発行された源泉徴収票(中途社員)

年末調整の計算の実施

年調年税額の算出と還付・追徴

年末調整実施年の1月~12月に支給した役員報酬・給与・賞与額、各種控除額等を基に役員・従業員ごとの年調年税額を算出します。

毎月の給与・役員報酬から控除済みの源泉所得税と、今回算出した年調年税額の差額は、還付または追徴によって精算を行います。

還付(追徴)の時期・方法につきましては以下のいずれかから、決めることができます。

【還付・追徴時期】

- 12月支給時

- 1月支給時

※12月支給給与での調整が一般的ではございますが、運営上の都合や従業員の希望等から、1月支給以降での調整とするケースもございます。

【還付・追徴方法】

- 給与と併せて振込

- 現金

※給与と合算しての精算が一般的ではございますが、運営上の都合や従業員の希望等から、別途、現金にて調整とするケースもございます。

源泉徴収票の発行と交付

源泉徴収票を発行し、役員・従業員本人へ交付します。

源泉徴収票は、年末調整を行わない役員・従業員にも交付をする必要があります。年末調整を行っていない者の場合、摘要欄に「年調未済」と記載をします。

源泉所得税の納付

年末調整対象年の翌年1月20日※(土日祝の場合は翌平日)までに、下期(7月~12月)の源泉所得税額の申告と納付を行います。

※源泉所得税の納期限の特例の適用を受けていない場合(又は給与の支給人数が10人以上の場合)には、1月10日が納付期限となります。

申告する所得税額には、役員・従業員への給与からの所得税の他、外部士業(税理士・弁護士・社会保険労務士など)への報酬からの源泉所得税も含みます。

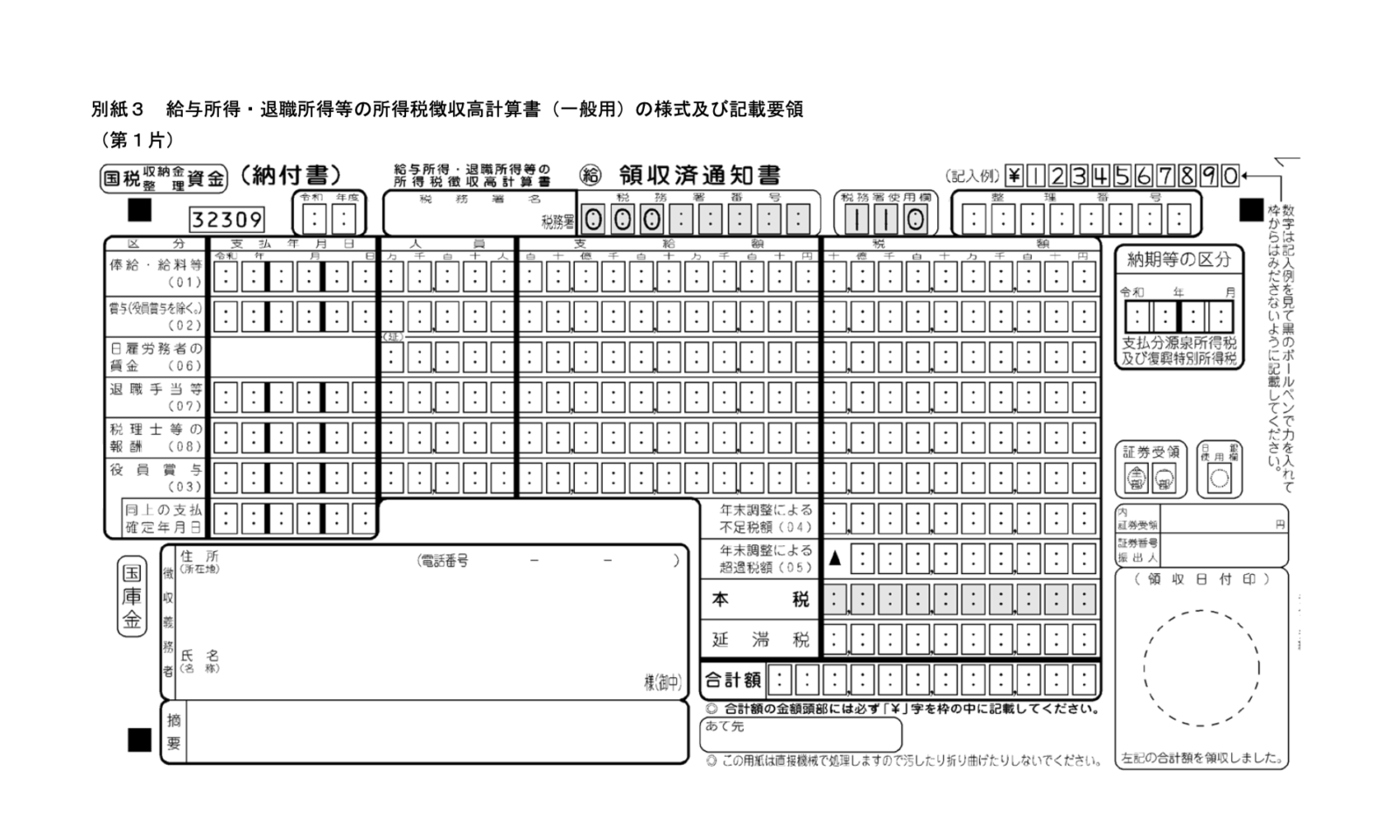

通常、所得税徴収高計算書(納付書)へ給与・報酬の支払総額・源泉徴収額を記載の上、最寄りの金融機関または管轄の税務署の窓口に提出(源泉所得税額の申請)をし、その場で源泉所得税を納付します。

所得税徴収高計算書は、毎年10月下旬~12月頃に税務署から郵送で届きます。お手元に届いていない場合は、税務署窓口にて取得が可能です。

■所得税徴収高計算書(一般用)納付書

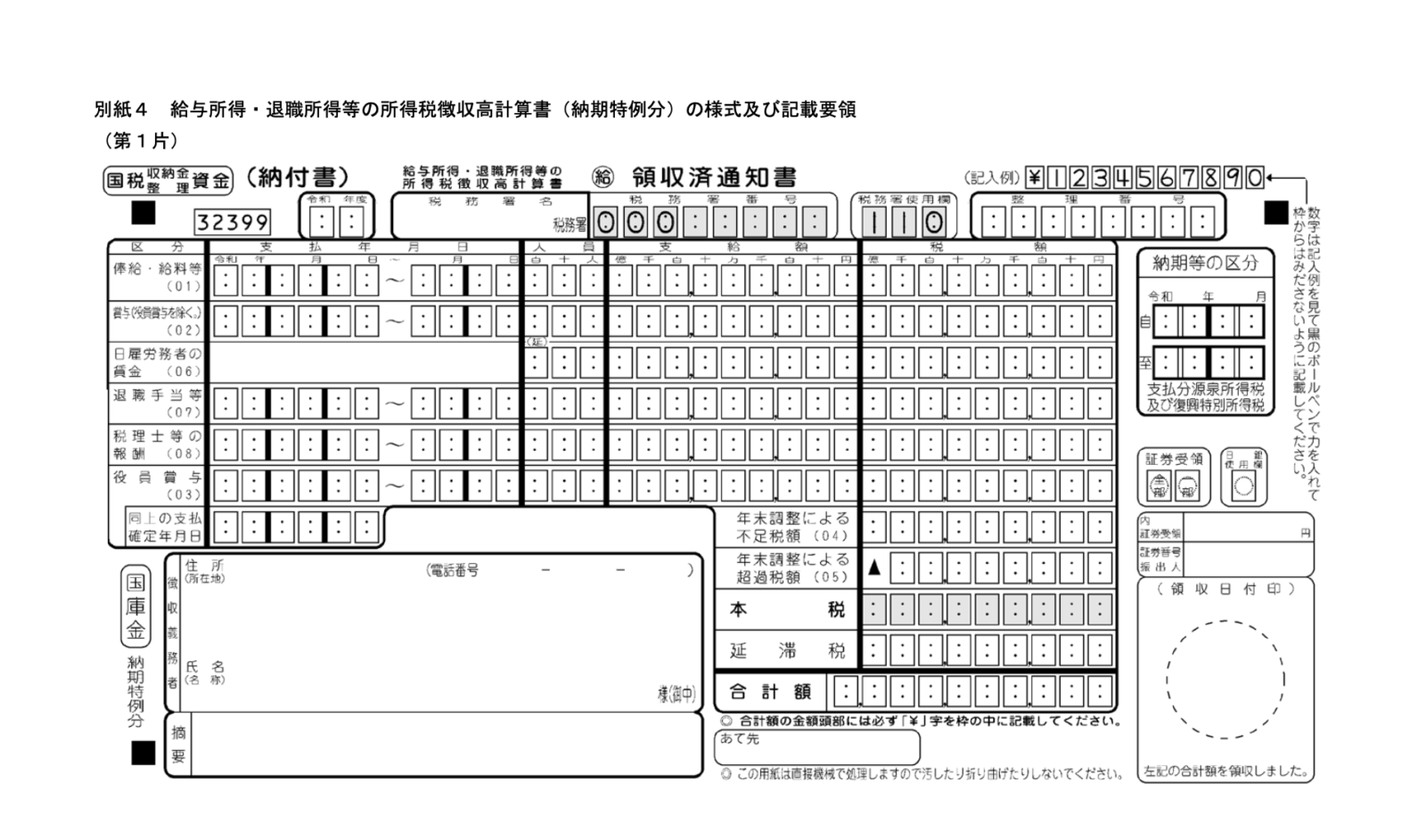

■所得税徴収高計算書(納期特例分)納付書

還付・追徴を12月支給給与で行った場合、還付・追徴額を納付税額に反映させます。

還付の場合:「年末調整による超過税額」欄

追徴の場合:「年末調整による不足税額」欄

1月支給で還付・追徴を行った場合、納付税額への反映は次回納付時となりますので、ご留意ください。

e-Tax(国税電子申告・納税システム)を利用して、源泉所得税額の電子申告を行った場合のみ、クレジットカード・インターネットバンキングからの納付が可能となります。

源泉所得税の納期の特例を受けていない場合や、外注費・業務委託費にかかる源泉所得税については、源泉所得税発生の翌月10日までに納付が必要ですので、ご留意ください。

3.お問合せ先

いかがだったでしょうか?ここでは、年末調整の手続きや流れについての大枠について解説いたしました!

年末調整は、毎年発生する業務になり、年度ごとの改正もあるため、経営者や経理担当者には大きな負担があるかと思います。ですが、人事労務freee・MF給与といった給与計算ソフトをうまく使っていただけると、自動計算により比較的スムーズに作業を行うことも可能になります。年末調整についてのお問い合わせやご質問、ご依頼等ございましたら、税理士法人クラウドフォーカスまでお気軽にご相談ください!

電話

03-4595-0165

※平日9:00~18:00

Eメール

info@ur-cloud.jp

お問い合わせフォームはコチラ

【注意事項】

年末調整ご依頼の際は、原則として、人事労務freee・MF給与のご利用をお願いさせて頂いております。資料・情報の共有や入力はクラウド給与ソフト上、または、メールや共有ドライブにてお願いさせて頂いております。

ユアキャリアでは、自分らしく働く会計業界特化型求人サービスを展開中です。

各SNSのフォロー、いいね、コメントお待ちしております!

【ユアキャリアURL】https://lp.urcareer.jp

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/