【相続税の債務控除とは】葬式費用は控除の対象になる?項目ごとに詳しく解説!

目次

はじめに

相続により被相続人から借入金等の債務を引き継いだ場合、相続税の計算においてどのように取り扱われるのでしょうか?

結論を先にお伝えすると、一定の債務は相続財産の金額から控除をする事が認められています。また被相続人の死亡で必然的に発生する費用ということで、葬式費用も控除することが認められています。

この記事ではこの”債務控除”について説明をいたします。

債務控除の対象者・対象になる債務、葬式費用は細かく定められていますが、本記事を通じて概要を知っていただければ幸いです。

債務控除が出来る人

債務控除が出来る人は基本的に相続人または包括受遺者(※)に限られます。

相続を放棄している者は相続人ではありませんので債務について控除を受ける事はできませんが、葬式費用の負担をしている場合には債務控除をすることができます。

なお被相続人・相続人が日本国籍を有していない場合等、一定の場合には債務控除できる範囲に制限がかかります。内容が煩雑ですのでここでの説明は省略しますが、気になる方は専門家にご相談ください。

※包括受遺者とは

遺言によって取得する相続財産を特に指定されていない者を指します。包括受遺者は相続人と同様の権利義務を有し、被相続人の債務も引き継ぐ義務を有することになります。

控除できる債務

控除出来る債務は、”被相続人の死亡時に確定している債務”に限られます。

下記は控除できる債務の一例です。葬式費用は特に項目が細かいので注意をしましょう。

①債務

・借入金

・未払金(被相続人の医療費・税金・公共料金などの未払金・未払飲食費等)※

・連帯債務(被相続人の負担部分)

※未払金はあくまで被相続人が死亡するまでに発生した費用に限ります。死亡後の光熱費等は債務控除出来ません。

②葬式費用

・死亡診断書の発行費用

・通夜費用・本葬式費用・お布施

・火葬・埋葬・納骨費用

・遺体運搬費用(葬儀場、火葬場までの費用)

※例えば香典返し・法要費用・永代供養料は債務控除することができません。

③特別寄与料(参考)

特別寄与料は、被相続人に対して生前特別の寄与をした相続人以外の親族(特別寄与者)が相続人に対して請求できるものです。例えば生前に介護をしていた親族などが該当します。

特別寄与料の支払が確定した場合、特別寄与料を支払う者は、支払った特別寄与料の金額について債務控除の適用を受けることができます。

計算の具体例

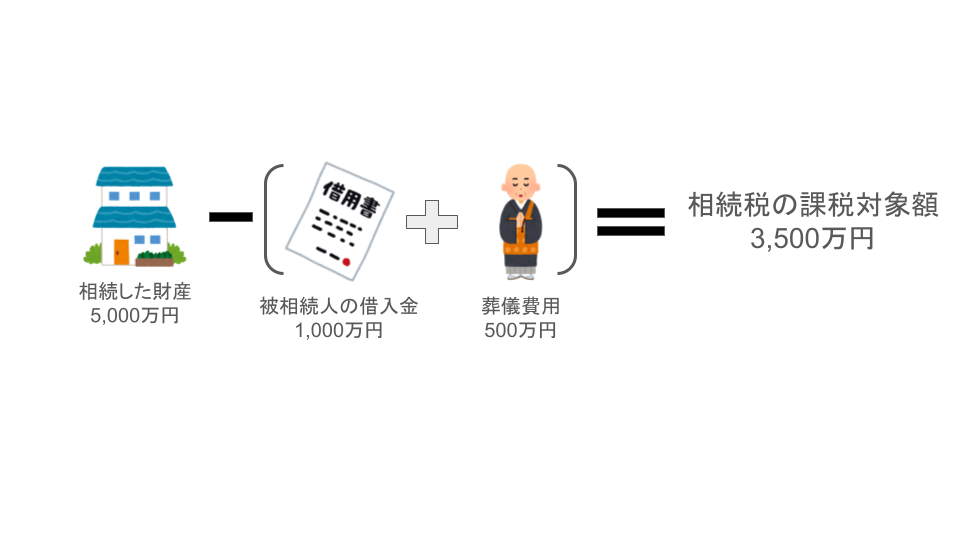

最後に、簡単な具体例を基にこれまでの内容を振り返ります。

例えば相続人が引き継いだ財産の合計額が5,000万円、併せて被相続人の借入金1,000万円を引き継ぎ、被相続人の葬儀費用500万円を負担した者とします。

この場合借入金と葬儀費用はいずれも債務控除の対象になりますので、相続税の課税対象になる金額は財産の合計額5,000万円から借入金、葬儀費用の合計額1,500万円を引いた3,500万円となります。

まとめ

本記事では債務控除について解説をさせて頂きました。

債務は相続財産の金額から控除をすることになりますので、適正な債務控除によって相続税の金額を抑えることが可能です。

しかしながら対象者が限られること、債務の内容によっては適用が出来ない点については十分注意が必要です。ご不明点がある場合にはご自身で判断をすることなく、専門家までご相談することをお勧め致します。

電話

03-4595-0165 ※平日9:00~18:00

お問い合わせはコチラ

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/