年末調整マニュアル【法定調書編】

Ended soon

目次

前回の記事、年末調整マニュアル【年末調整編】では年末調整とは何か、そして年末調整に必要な書類・手続きや納税まで一連の流れを詳しく解説していきました!

年末調整とは、給与支払者が、毎月の役員報酬・給与から控除していた所得税の合計額と、その年の給与総額について納付しなければならない税額(年調年税額)を比較し、その過不足額を精算する手続きのことでしたね。

しかし年末調整は、所得税の過不足を精算するだけでは終わらないのです。次に必要となるのは法定調書等の作成・提出です!

今回の【法定調書編】では法定調書等の作成と提出について解説していきますので、この記事を読んで年末調整業務をマスターしましょう!

法定調書とは

法定調書とは何か

法定調書とは、「所得税法」、「相続税法」、「租税特別措置法」及び「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律」の規定により税務署に提出が義務づけられている資料をいいます。

もっと分かりやすく説明すると、お金の支出があったときに、税務署は正確な支払いを把握するためにその事実を届出させ、お金の動きを把握します。その時に提出させる資料が法定調書です。

法定調書には50種類以上のものがあります。従業員の給与や役員報酬に関する「給与所得の源泉徴収票」や「支払調書」も法定調書の一つです。

支払調書とは何か

フリーランスや、税理士・弁護士などの各種専門家に報酬を支払った場合などに1年間で金銭を支払った対象や内容を記載して税務署に提出する書類のことを支払調書といいます。

金銭の支払いが支払調書で報告されますから、支払いを受けた人が正しく申告をしたかどうかを税務署は確認出来るのですね。

支払調書は支払先および税務署に提出を行います。源泉徴収票と違って支払先への交付は義務ではありませんので、運営の都合により交付の有無を決定してください。税務署への提出は、一定の要件を満たした場合のみ義務付けられています。

提出対象となるかどうかは下記を参照してください。

【提出対象となる支払調書】※判断に困る場合は、専門家にご相談ください。

■1年間の支払総額が5万円を超える場合

・原稿料、講演料、デザイン報酬

・税理士、弁護士等の士業への報酬

・スポーツ選手への報酬や契約金

■1年間の支払総額が50万円を超える場合

・広告宣伝のための賞金

・プロボクサー、モデル、ホステス、外交員・電力量計の検針人等への報酬

・社会保険診療報酬支払基金が支払う診療報酬

法定調書等の作成と提出

法定調書等の作成

作成した源泉徴収票や支払調書を元にして、法定調書合計表を作成します。以下の6種類を年末調整時に同時にとりまとめ、1月31日までに提出してください。税務署へ提出する法定調書が1枚もない場合でも、法定調書合計表は所要の事項を記載して提出しなければなりません。

<年末調整時にとりまとめる法定調書>

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

一般の提出義務者に関係が深いと思われるものについて紹介します。(詳しくは国税HPをご覧ください)

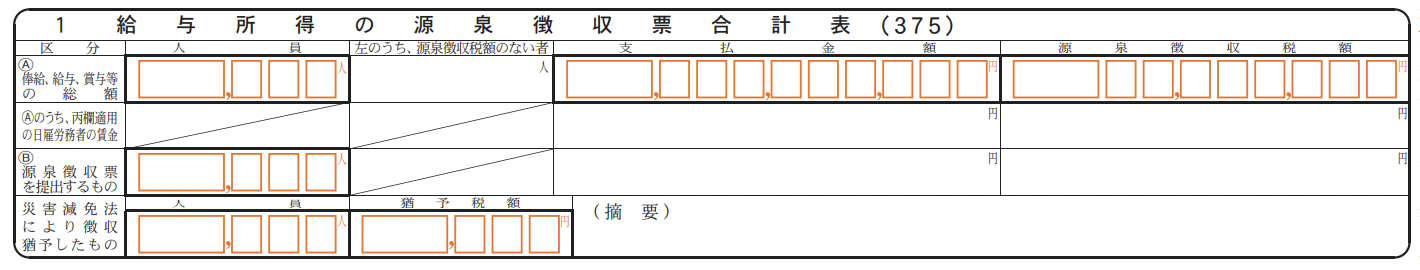

【給与所得の源泉徴収票】

提出義務者:今年度中に、給料、賃金、賞与やこれらの性質を有する給与で所得税の源泉徴収の対象となるものを支払った者。

給与支払の人数と総額及び源泉徴収税額、源泉徴収票を提出するものの人数と支払総額及び源泉徴収税額等を記載します。

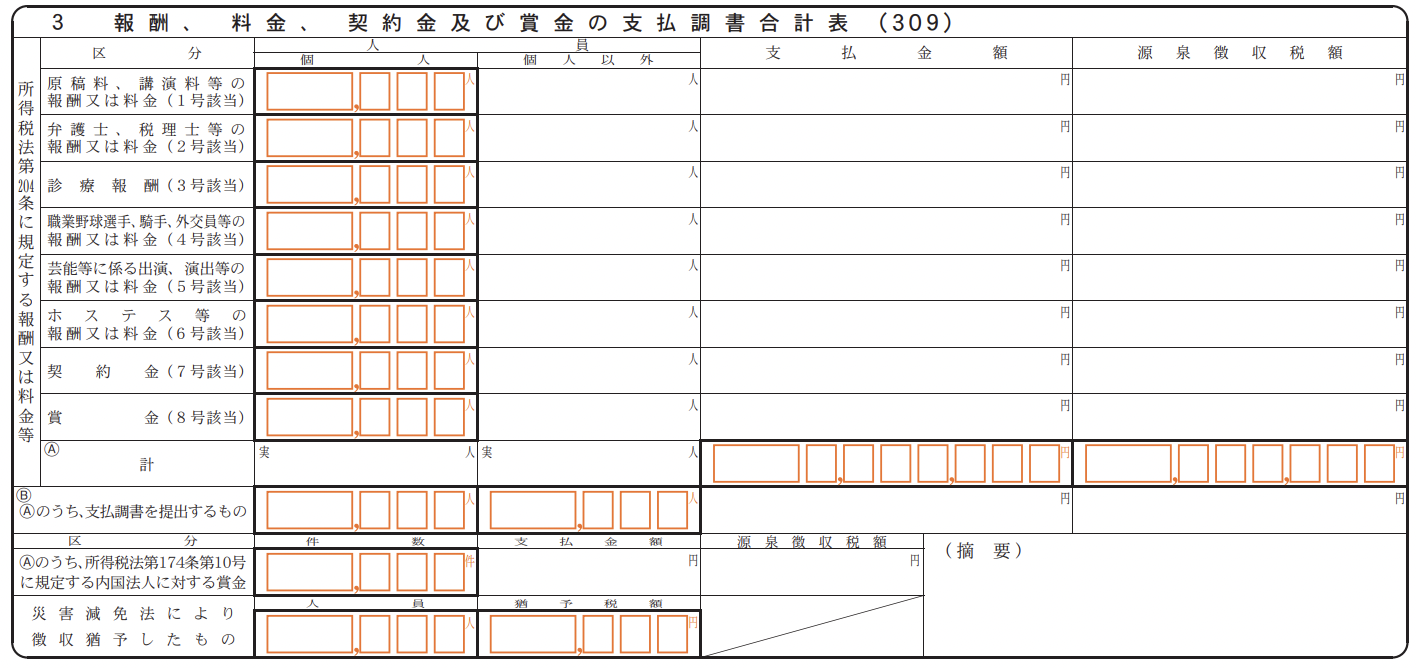

【報酬,料金,契約金及び賞金の支払調書】

提出義務者:今年度中に報酬、料金、契約金又は賞金を支払った者。

報酬・料金等の支払総額と人数及び源泉徴収税額、支払調書を提出した人数と支払総額及び源泉徴収税額を記載します。

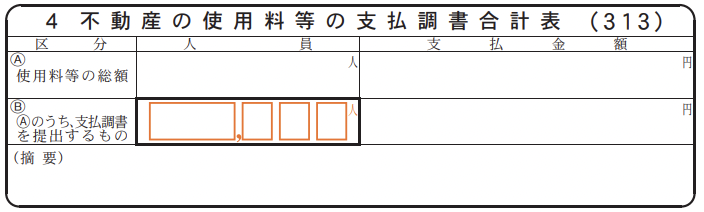

【不動産の使用料等の支払調書】

提出義務者:今年度中に、国内において不動産、不動産の上に存する権利、船舶、航空機の借受けの対価等を支払う法人や、不動産業者である個人。

不動産業者である個人のうち、建物の賃貸借の代理や仲介を主な事業目的とする人は提出義務はありません。

不動産の区分(家屋、事務所等)、その所在地、細目(家賃等)、計算方法、支払金額と、あっせん、仲介をした者がいればその詳細、使用料の支払者・支払いを受ける者の住所及び氏名を記載します。

法定調書等の提出

作成した法定調書や法定調書合計表は、以下のいずれかの方法にて1月31日までに事業所を管轄する税務署へ提出してください。どの方法を選んだ場合も、提出期日に変わりはありません。

- 郵送

- 窓口へ持参

- 電子申告

法定調書お問合せ先

いかがだったでしょうか?ここでは、法定調書の手続きや流れについての大枠について解説いたしました!法定調書も毎年発生する業務になりますので、忘れないように提出しましょう!ご不明点がありましたら、税理士法人クラウドフォーカスまでお気軽にお問い合わせください!

電話

03-4595-0165

※平日9:00~18:00

Eメール

info@ur-cloud.jp

お問い合わせフォームはコチラ

ユアキャリアでは、自分らしく働く会計業界特化型求人サービスを展開中です。

各SNSのフォロー、いいね、コメントお待ちしております!

【ユアキャリアURL】https://lp.urcareer.jp/

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/