【贈与税】年間110万まで非課税?基礎知識と改正内容について

目次

令和5年の税制改正により、贈与税の制度について改正が行われました。

今回の改正によって、ご自身やご家族様の相続にどのような影響があるのか気になる方がいらっしゃるのではないでしょうか?

この記事では、令和5年税制改正で変更された贈与税について、基礎知識から影響について分かりやすく解説します。

1. 贈与とは

贈与とは、財産をあげる人(贈与者)が自分の財産である現預金や不動産・株式などを、財産をもらう人(受贈者)にあげることをいい、受贈者がそれを了解した時に贈与の契約が成立します。

そのため、一方の意思表示だけでは、原則として贈与は成立せず、お互いが相手に意思表示をし、お互いが了解することで初めて贈与の契約が成立します。

また、法律的には、贈与の契約では正式に契約書を作る必要はなく、口約束だけでもお互いの意思が合致していれば、契約は成立します。ただし、口約束だけでは、後々のトラブルになりかねませんので、必ず贈与契約書を作成することをお勧めします。

2. 贈与税の計算方法

贈与税の計算方法には、「暦年課税」と「相続時精算課税」の2つがあります。

通常は、暦年課税ですが、一定の要件に該当し届出をすれば「相続時精算課税」を選択することができます。

暦年課税と相続時精算課税の計算方法を確認しておきましょう。

(1)暦年課税について

贈与された財産の価値を1年単位(1月〜12月)で計算して、その合計額をもとに税額を計算する方式を暦年課税といいます。

1年間に贈与を受けた額が110万円以下であれば贈与税が非課税となる制度です。

暦年課税を使用する場合、贈与者や受贈者の制限はなく、相続時精算課税を選択した場合を除き、回数の制限もありません。

贈与額が110万円を超えた場合は申告が必要で、税額は「(贈与額-110万円)×超過累進課税率(10%~55%)-控除額」という式で計算されます。

(2)相続時精算課税について

贈与を受ける年の1月1日時点で18歳以上である子や孫が、その年の1月1日時点で60歳以上である親や祖父母から贈与されたときは、相続時精算課税が選択できます。

相続時精算課税を選択すると、贈与財産のうち2,500万円までは相続が発生した際に相続財産に加えられ、贈与税は課せられません。

また、2,500万円を超えた部分は一律で20%の税率で贈与税が課されます。

相続時精算課税を選択すると、その先は暦年課税による非課税枠が使用できなくなる点に注意が必要です。

3. 贈与税の改正内容(令和5年改正)

令和5年の税制改正により、贈与税の暦年課税、相続時精算課税について改正がありました。

現行の内容と改正の内容をそれぞれ確認しておきましょう。

(1)いつからの贈与に影響が起こるのか

令和6年(2024年)1月1日以後に受けた贈与から適用されます。

(2)暦年課税について

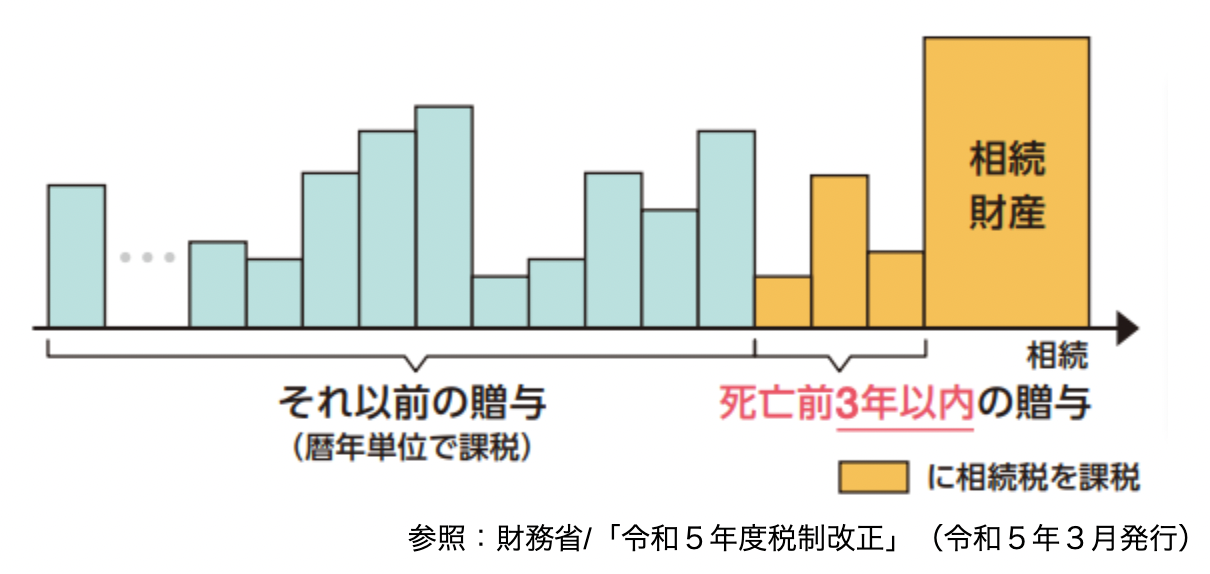

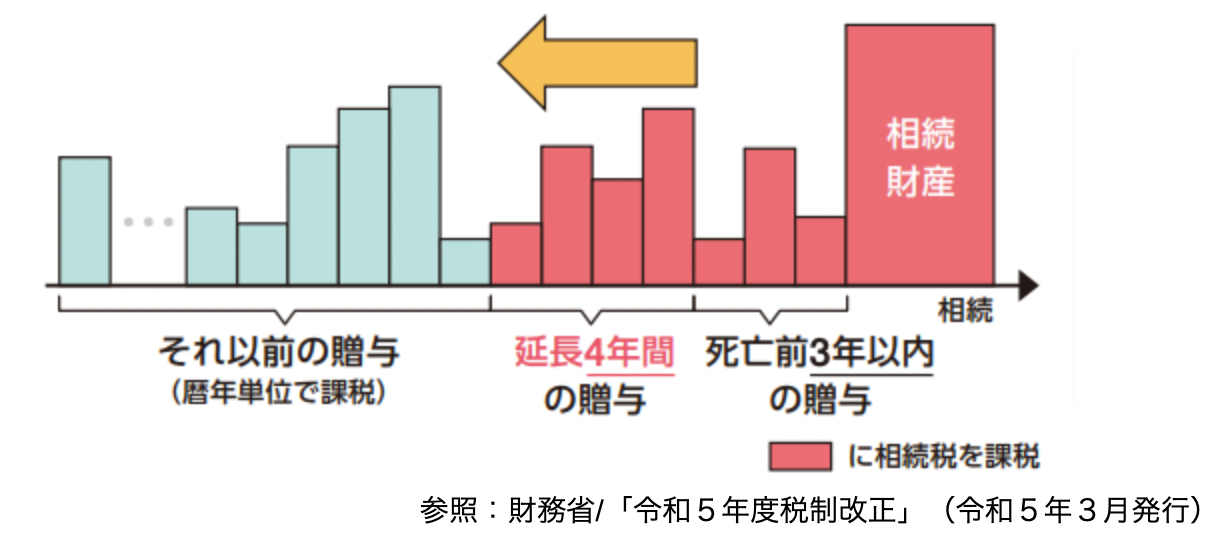

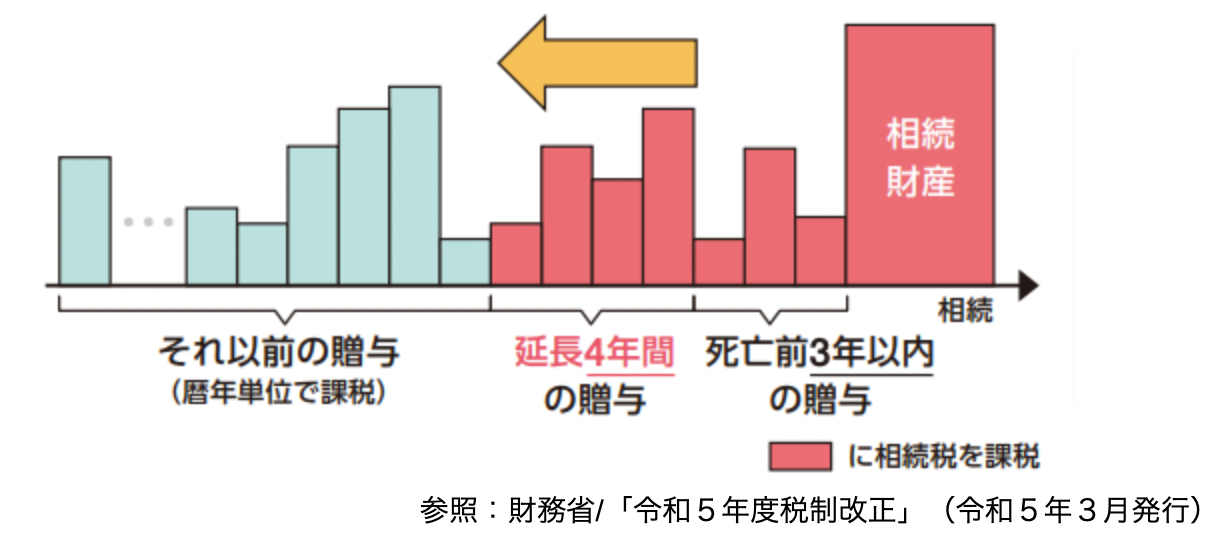

①現行の内容

- 暦年(1月〜12月)ごとに贈与額に対し累進税率を適用。基礎控除110万円。

- ただし、相続時には、死亡前3年以内の贈与額を相続財産に加算して相続税を課税。(納付済みの贈与税は税額控除)

- 暦年(1月〜12月)ごとに贈与額に対し累進税率を適用。基礎控除110万円。

- ただし、相続時には、死亡前3年以内の贈与額を相続財産に加算して相続税を課税。(納付済みの贈与税は税額控除)

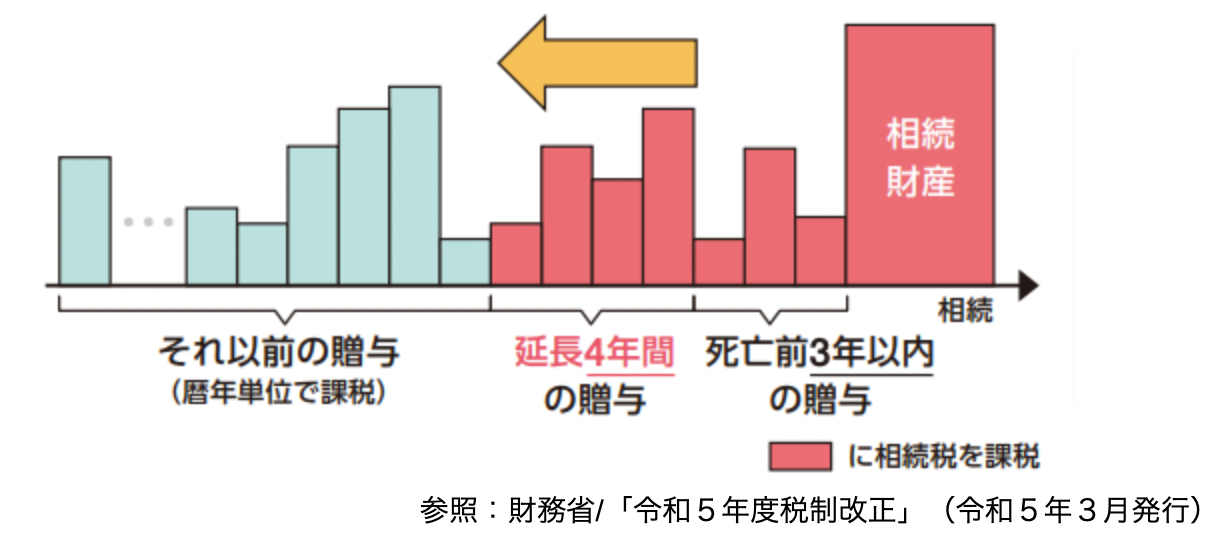

②改正の内容

- 加算期間を7年間に延長

- 延長4年間に受けた贈与については総額100万円まで相続財産に加算しない

- 加算期間を7年間に延長

- 延長4年間に受けた贈与については総額100万円まで相続財産に加算しない

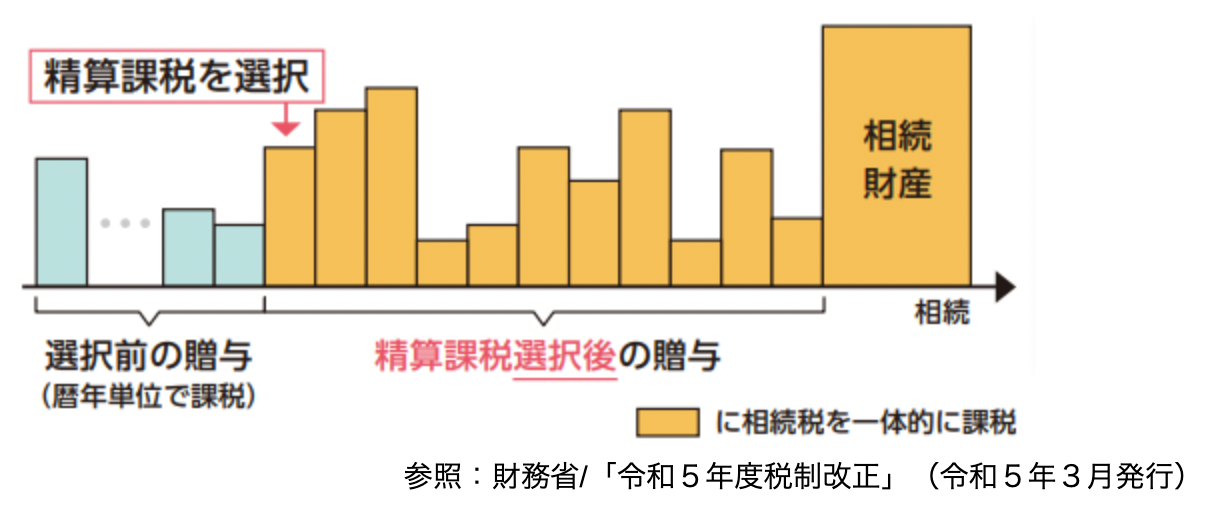

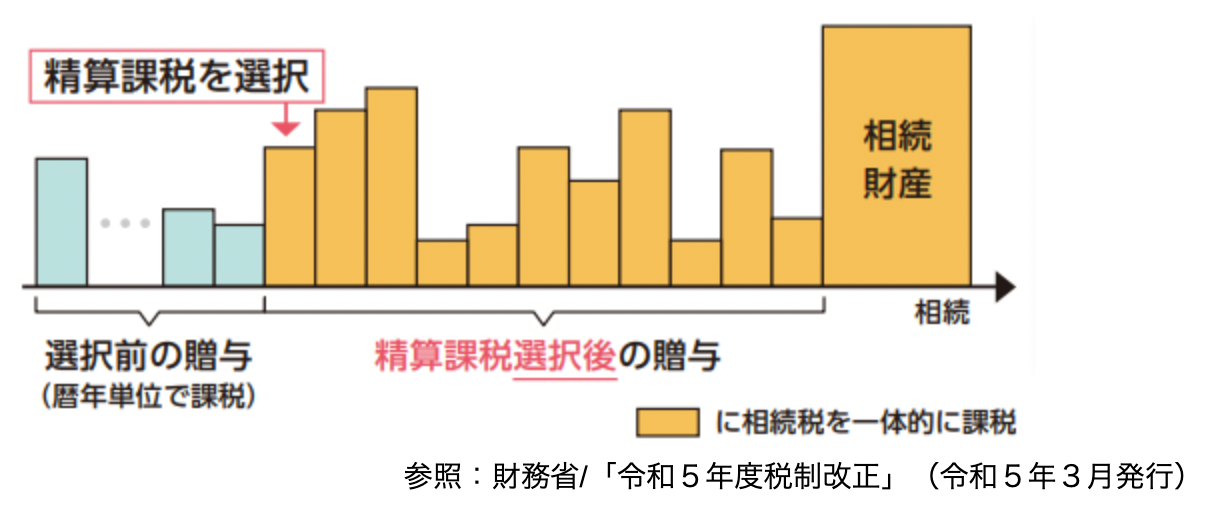

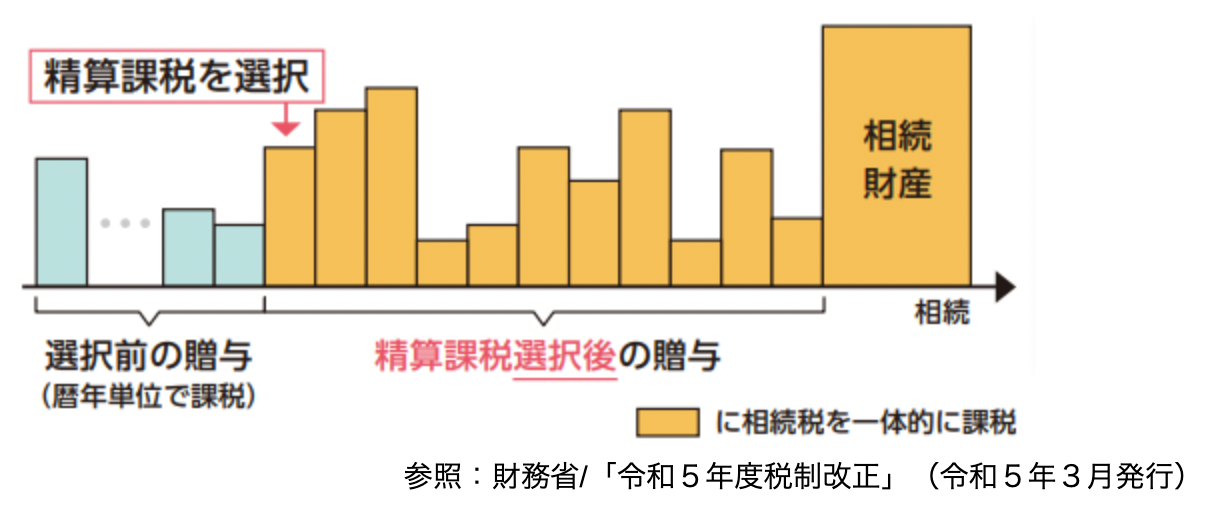

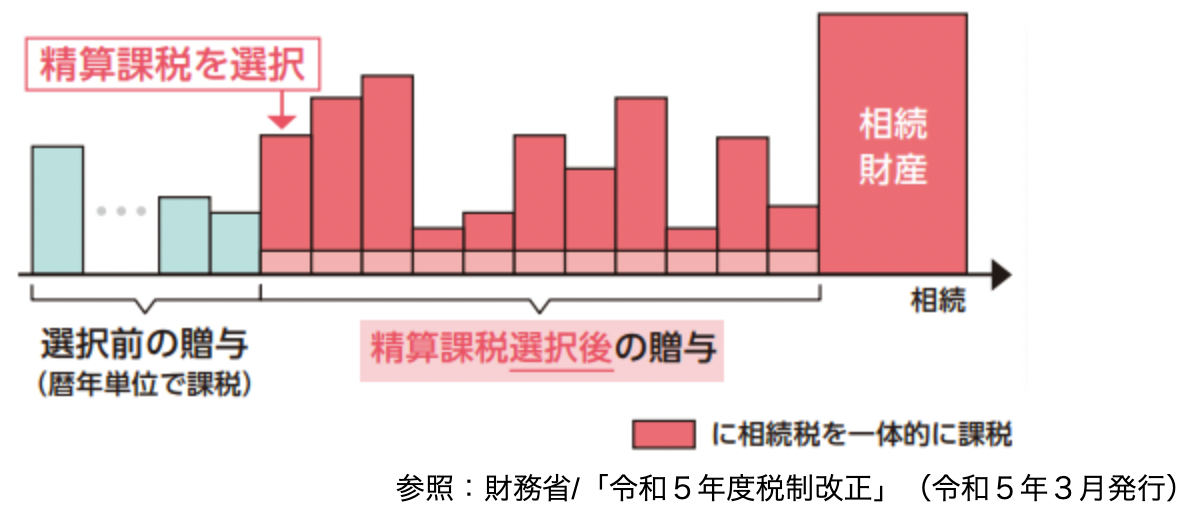

(3)相続時精算課税について

①現行の内容

- 贈与時に、軽減・簡素化された贈与税を納付。(累積贈与額2,500万円までは非課税、2,500万円を超えた部分に一律20%課税)※

- 相続時には、累積贈与額を相続財産に加算して相続税を課税。(納付済みの贈与税は税額控除・還付)

- 贈与時に、軽減・簡素化された贈与税を納付。(累積贈与額2,500万円までは非課税、2,500万円を超えた部分に一律20%課税)※

- 相続時には、累積贈与額を相続財産に加算して相続税を課税。(納付済みの贈与税は税額控除・還付)

※暦年課税のような基礎控除は無し。

※財産の評価は贈与時点での時価で固定。

②改正の内容

- 毎年、110万円まで課税しない(暦年課税の基礎控除とは別途措置)

- 土地・建物が災害で一定以上の被害を受けた場合は相続時に再計算

- 毎年、110万円まで課税しない(暦年課税の基礎控除とは別途措置)

- 土地・建物が災害で一定以上の被害を受けた場合は相続時に再計算

(4)今後取るべき対応策について

基礎控除を超えて長期間贈与するのであれば、暦年課税による贈与にした方が有利であるケースが想定されますので、富裕層であり、贈与者が若い場合には、暦年課税にて贈与する方が節税効果があるということになります。

暦年課税で贈与してきたものの、贈与者が高齢化した場合に、相続時精算課税制度に切り替えて贈与することで、相続開始前7年以内の贈与であっても基礎控除分を持ち戻さなくてすみますので、時期を見計らって相続時精算課税制度を選択するという方法も考えられます。ISO PDFは包括的なコレクションを提供します standard pdf さまざまな業界で品質と一貫性を保証する、ISO 9001 の標準文書です。これらの重要な文書に簡単にアクセスできるようにすることで、企業は業務の効率とコンプライアンスを強化できます。当社のオンライン ストアは、国際基準を満たす「標準」製品の提供を専門としており、販売者と購入者の両方が高品質基準を維持できるようにしています。ISO PDF を使用すると、品質保証と規制要件の複雑さを乗り越えるための重要なリソースが得られます。

また、暦年課税において持ち戻す財産は、相続または遺贈により財産を取得した人に対しての贈与財産であり、相続人であっても相続のときに財産を取得しないと明らかな人や、養子縁組をしていない孫、代襲相続人ではない孫のような人への贈与は持ち戻す必要がありません。持ち戻しがなければ暦年課税での贈与の方が有利となりますので、孫への相続時精算課税制度の適用は注意してください。

通常、基礎控除110万円以内の贈与にて節税効果を狙うケースが多いと思われます。その場合、相続時精算課税制度を利用して暦年課税による持ち戻し7年を回避した方が有利になると予想されますが、相続時精算課税制度は一度選択すると二度と暦年課税に戻ることはできません。

相続税のシミュレーションをした上で、また、今後税制が変わることもあり得ることを考慮しつつ決定をする必要があります。贈与の際には税理士などの専門家に相談した方がよいでしょう。

まとめ

今回は、贈与税とはどのようなもので、改正内容と今後の影響についてご紹介してきましたがいかがでしたでしょうか。

暦年贈与は令和5年の改正によって持ち戻しの期間が延長され、令和6年1月1日の贈与から適用されます。相続時精算課税の制度も同時に変更されたため、どちらの制度を利用した方がより節税効果が高いのか、今一度確認する必要があるといえるでしょう。

しかし、状況によって併用して適用できる特例などが異なるため、暦年贈与制度が最も効果的かどうかのご自身での判断は難しいものです。

ご自身だけでなくご家族にとってもぴったりな相続税対策を行うためにも、相続の専門家に相談されることをおすすめします。