相続税の計算方法とは?

目次

はじめに

相続税は、個人の死亡によりその遺産を取得した者に対して課される税金です。

相続税という言葉は恐らく多くの人が聞いたことがあると思いますが、実際に相続税がどのように計算されるのかまでは知らない方が多いのではないでしょうか?

ここでは相続税の計算の簡単な流れについて具体例を基に解説させていただきます!

相続税の計算の流れ

相続税の計算は以下の流れで行っていきます。

- Step1 被相続人の遺産の総額(課税価額の合計額)を計算する

- Step2 被相続人の課税価額の合計額から基礎控除額を控除する

- Step3 相続税額の総額を計算する

- Step4 財産を取得した者ごとの相続税額を計算する

- Step5 財産を取得した者ごと相続税額の調整を行う

具体例に沿って、実際に計算をしていきます!

実際に計算をしてみよう!

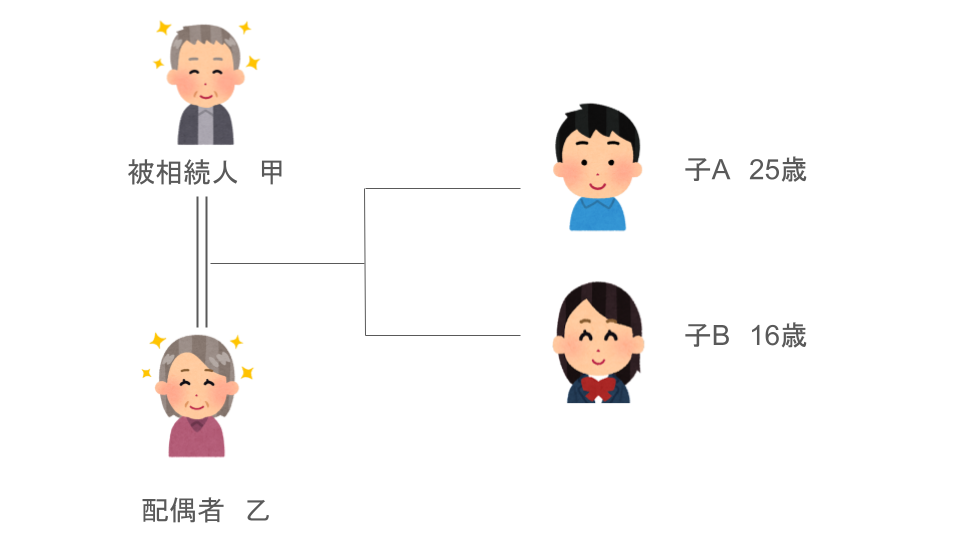

設定は下記の通りとします。甲さんの相続人である配偶者乙、子A、子Bの相続税を計算していきましょう!

[被相続人] 甲

[相続人] 配偶者乙・子A・子B の3人

[所有財産]

・現預金の金額 :3,000万円

・建物の相続税評価額: 500万円

・土地の相続税評価額:3,500万円

[その他の財産]

・甲の死亡に伴って子Aが受け取る生命保険金:2,000万円

[甲の債務]

・X銀行からの借入金:400万円

・甲の所得税の未払分:50万円

[甲の葬式費用]

・葬儀・お布施代:50万円(いずれも乙が支払っている)

Step1.遺産の総額を計算する

被相続人から取得をした財産ごとに評価額を計算し、その合計額を計算します。

財産の種類ごとに計算方法が定められているため、財産ごとに評価額を計算していくことになります。

財産の評価方法はその種類ごとに非常に細かく定めがありますが、

評価額は”被相続人が亡くなった時の時価”が原則です。

そのため、買った時の金額や帳簿上の金額とは基本的に一致しないことに注意をしましょう。

また相続人は借入金などの債務も引き継ぐことになりますが、相続税の計算上、債務の金額・葬式費用は遺産の合計額から控除します。

それでは甲さんの財産の合計額を計算していきましょう!

[所有財産の合計額]

[所有財産]

現預金:3,000万円

建物: 500万円

土地:3,500万円

【合計】:7,000万円

[その他の財産]

生命保険金: 2,000万円

非課税非金額(※):▲1,500万円

500万円

※被相続人の死亡保険金については一定の非課税枠があり、今回のケースでは非課税枠が1,500万円となります

[甲の債務・葬式費用]

X銀行からの借入金 :400万円

所得税の未払分 : 50万円

葬儀・お布施代 : 50万円

500万円

[財産の合計額]

7,000万円+500万円-500万円=7,000万円

上記のように甲さんの財産の合計額は7,000万円になりました。

このように被相続人の財産を個別に評価して足し合わせていきますので、財産を正確に把握できていないと相続税の申告漏れにつながってしまいます。

被相続人が亡くなるまで相続人が知らなかった財産があることも多いですが、財産を正確に把握する事は大変重要です。事前にご親族とお話をしておくことをお勧めいたします。

弊社では事前の相続税の試算も承っております。試算を通して財産を事前に把握することにもつながりますので、ぜひご検討ください。

Step2.被相続人の課税価額の合計額から基礎控除額を控除する

次に、Step1で求めた遺産の総額から相続税の基礎控除額を控除します。

相続税の基礎控除は下記の式で計算をします。

- 3,000万円+600万円×法定相続人の数

今回のケースでは、配偶者乙・子A・子Bの3名が法定相続人に該当します。基礎控除額を計算してみましょう。

- 3,000万円+600万円×3人=4800万円

基礎控除額は4800万円になりました。

これをStep1で求めた遺産の総額7,000万円から控除します。

- 7,000万円-4,800万円=3,200万円

この残額3,200万円が相続税が課税される遺産の総額ということになります。

もしStep1で求めた遺産の総額が基礎控除額以下である場合、課税される遺産の金額はないことになりますので、相続税は0円となり、申告も不要になります。

もっと詳しく知りたい方

Step3 相続税額の総額を計算する

次に相続税の総額を求めます。

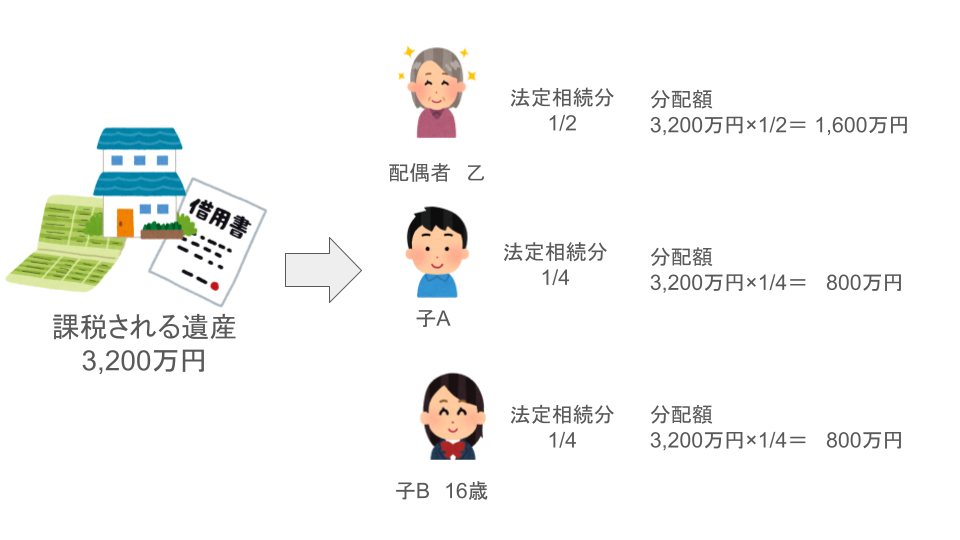

まずStep2で求めた課税される遺産の総額を、法定相続人が、法的に定められた割合(法定相続分といいます)で取得したものとして、それぞれの分配額を計算します。

今回の例の場合、配偶者乙・子A・子Bの法定相続分は乙が1/2、子A・子Bがそれぞれ1/4になります。

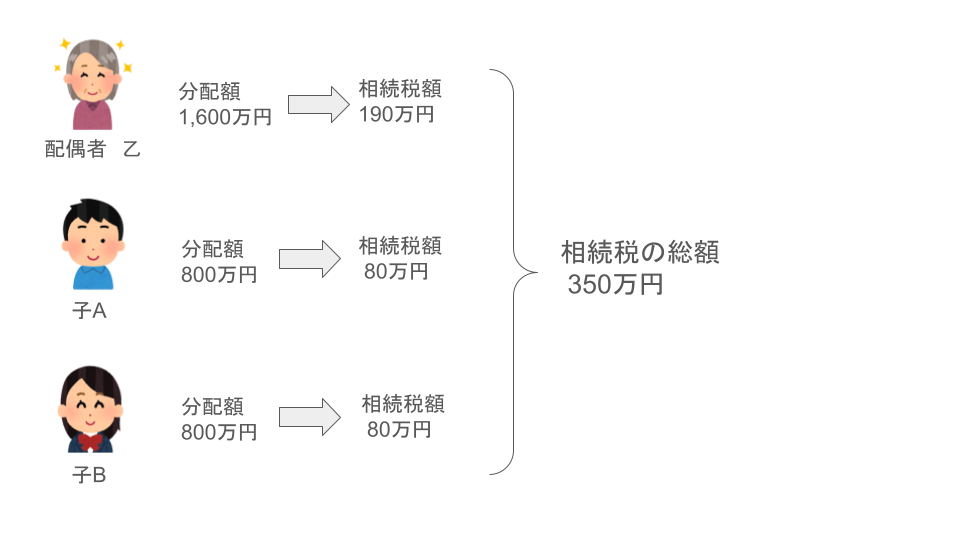

従って上の図のように分配します。

その後、それぞれの個人について分配した金額に対する相続税額を計算し、これを合算します。

相続税の計算は、税率を乗じて控除額を差し引く事で計算をします。相続税率は財産が多くなるほどに税率が上がり、最大税率は55%になっております。具体的にはこちら(国税庁ホームページ)をご覧ください。

3人の相続税額を計算すると下記のようになります。

配偶者乙の相続税額 :1600万円×15%ー50万円=190万円

子A・Bの相続税額 :800万円 ×10%=80万円

最後にこれを合算して相続税の総額を求めます。

相続税の総額は350万円になりました!

これでStep3は完了です。

- 190万円(乙)+80万円(A)+80万円(B)=350万円

もっと詳しく知りたい方

Step4 財産を取得した者ごとの相続税額を計算する

甲の財産については各人が下記のように引き継ぐことが決まりました。

| 配偶者乙 | 子A | 子B | 合計 | |

| 現預金 | 1500万円 | 1500万円 | 3,000万円 | |

| 建物 | 500万円 | 500万円 | ||

| 土地 | 3,500万円 | 3,500万円 | ||

| 生命保険 | 500万円 ※非課税額控除後 | 500万円 | ||

| 債務 | ▲450万円 | ▲450万円 | ||

| 葬式費用 | ▲50万円 | ▲50万円 | ||

| 合計 | 3500万円 | 2000万円 | 1500万円 | 7000万円 |

Step3で求めた相続税の総額を、各人の取得した遺産の合計額(表の最下部の金額)の割合に応じて振り分けていきます。下記のように計算をします。

- 乙 :350万円× (3500万円/7000万円)=175万円

- 子A:350万円× (2000万円/7000万円)=100万円

- 子B:350万円× (1500万円/7000万円)= 75 万円

これでそれぞれの相続税額の計算が出来ました。次が最後のステップになります!

Step5 財産を取得した者ごと相続税額の調整を行う

相続税の計算上、納付をする人の状況に応じて相続税を加算・控除をするルールがあります。最後にこれらのルールを踏まえ、個々に税額の調整をしていきます。

今回の具体例では下記の規定が適用できそうです。

- 配偶者乙:”配偶者の相続税額”の軽減の適用・・ ▲175万円

- 子B :”未成年者控除”の適用 ・・▲75 万円

それぞれ適用後の金額を計算した結果、納付税額は下記の表のようになりました。

これで相続税の計算は完了です。

これらの税額を

| 配偶者乙 | 子A | 子B | 合計 | |

| 相続税額 | 175万円 | 100万円 | 75万円 | 350万円 |

| 配偶者の税額軽減 | ▲175万円 | ▲175万円 | ||

| 未成年者控除 | ▲20万円 | ▲20万円 | ||

| 納付税額 | 0円 | 100万円 | 55万円 | 155万円 |

今回は”配偶者の相続税額”、”未成年者控除”の適用がありましたが、他には下記のような項目がございます。ここでは内容の解説は省略いたしますが、各内容の解説記事を近日中にアップロード予定です。

- 相続税額の2割加算

- 贈与税額控除(暦年課税)

- 配偶者の税額軽減

- 未成年者控除

- 障害者控除

- 贈与税額控除(相続時精算課税)

- 相似相続控除

- 外国税額控除

まとめ

この記事では相続税の計算の流れを簡単に解説させて頂きました。

まずは相続税の計算について、全体の流れをご確認いただけますと幸いです。

同時に財産の金額と納税額を比較し、大まかな金額感をご確認頂ければと思います。

もっと詳しく知りたい方は、各箇所に関連記事のリンクを掲載していますのでぜひご覧下さいませ。

電話

03-4595-0165 ※平日9:00~18:00

お問い合わせはコチラ

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/