【相続税の2割加算】~相続税の2割加算の内容・対象者について解説!~

目次

はじめに

相続税額を計算するにあたり、被相続人の配偶者と一親等の血族以外の人については相続税額が20%(2割)上乗せされます。このルールを”相続税の2割加算”と呼びます。

相続税が20%上乗せされますので、影響は小さくありません。どのような場合に2割加算の適用があるのか、この記事を通して理解を深めて頂ければ幸いです。

2割加算の対象者

2割加算の対象者は、被相続人から財産を取得した人のうち”被相続人の配偶者と一親等の血族以外の者”になります。ここで一親等の血族とは、被相続人の親・子が該当します。言い換えれば、配偶者と一親等の血族は20%上乗せ無し、という事になります。

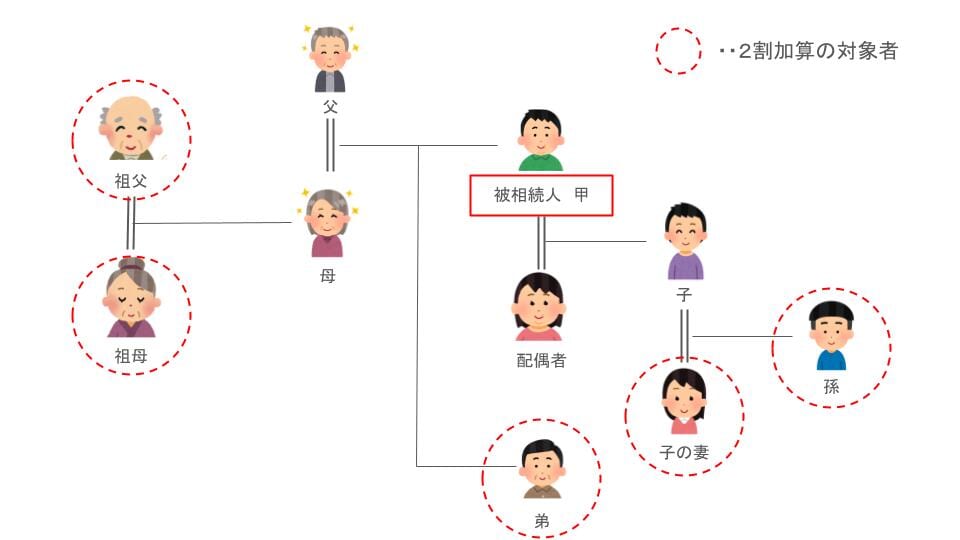

具体的には下記の人が対象になります。なお孫については、子が死亡している事によって代襲相続人になっている場合には2割加算の対象になりません。

・婚姻関係のないパートナー

・離婚をした前配偶者

・連れ子(養子になっている場合を除く)

・祖父母

・兄弟姉妹

・孫(代襲相続人を除く)

・血のつながりの無い受遺者

下の親族図で説明をすると、被相続人の甲から見て赤い丸がついている人は全て2割加算の対象になります。

特に、兄弟姉妹は第三順位で相続権を持ちますが、財産を取得した場合には2割加算の対象になる点に注意が必要です。

計算方法

2割加算の適用がある場合の加算額の計算方法は非常にシンプルで、その人の算出相続税額×20%で求められます。なおこの相続税額は、未成年者控除や贈与税額控除等、その他の税額控除を適用する前の金額になります。

加算額=相続税額×20%

2割加算の注意点

相続税の2割加算の内容は上記の通りですが、思いもよらない形で2割加算の対象になってしまうケースをご紹介します。

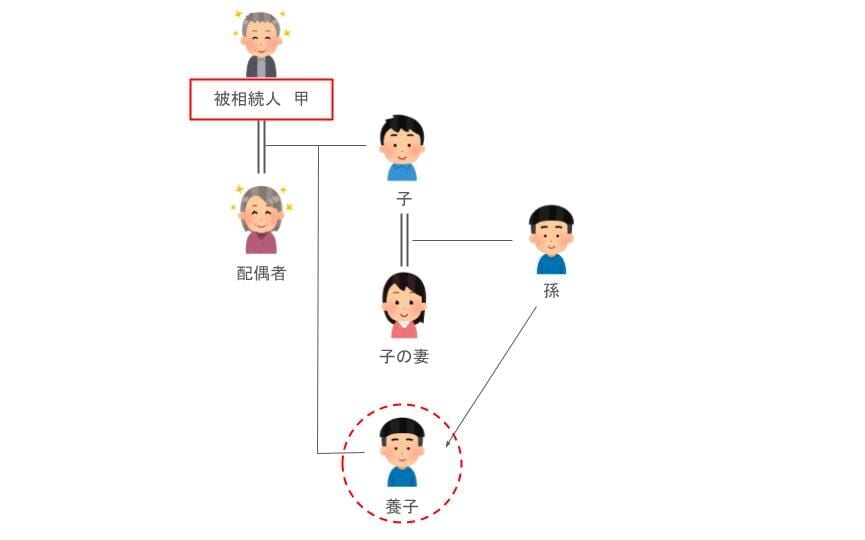

① 被相続人に養子がいる場合

下図のように被相続人の直系卑属(例えば孫)が被相続人の養子になっている場合には、その養子は一親等の血族に該当せず、2割加算の適用がある点に注意が必要です。ただし、下図における”子”が既に死亡しており、孫が代襲相続人になっている場合には2割加算の適用はありません。

② 配偶者の連れ子がいる場合

被相続人の配偶者の子(いわゆる連れ子)がいる場合、連れ子は被相続人の実子には該当せず、2割加算の対象になります。ただし、連れ子を被相続人の養子に迎えている場合には実子とみなすこととされており、2割加算の適用はありません。

おわりに

本記事では2割加算について解説をしてきました。

加算額の計算はシンプルですが、対象者については正確に理解をしておくことが必要です。また生前の相続対策にあっても2割加算を考慮に入れる事は大切です。

ぜひ一度ご自身のケースにあてはめてお考えいただき、不明点があれば専門家に相談下さいませ。

電話

03-4595-0165 ※平日9:00~18:00

お問い合わせはコチラ

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/