【配偶者の相続税が減額される?】配偶者の税額軽減について内容・注意点を解説!

目次

はじめに

相続税の計算上、被相続人の配偶者については、その後の生活保障の観点等から相続税の軽減する規定が設定されています。この規定を”配偶者の税額軽減”と呼びます。 ”相続税の配偶者控除”と呼ぶ事もありますが、本記事では”配偶者の税額軽減”と記載します。

配偶者の税額軽減の影響は非常に大きく、配偶者が取得した遺産が法定相続分を超えない限り、配偶者の相続税は0円になります。一方で、注意しなければならない点もいくつかございます。

ぜひ本記事を通して”配偶者の税額軽減”についての理解を深めて頂けますと幸いです。

制度の趣旨

配偶者の税額軽減制度の趣旨としては下記が挙げられます。配偶者は被相続人と生計を一にするケースも多いため、相続税の軽減措置があることについてはあまり違和感は無いのではないでしょうか。

①配偶者の相続後の生活に支障が無いようにするため

②比較的近い内に配偶者の相続が発生する可能性が高いため

なお内縁関係のパートナーや前配偶者など、相続開始時に法的な婚姻関係が無い場合については本規定は適用されませんのでご注意ください。

配偶者の税額軽減の内容について

次に制度の内容について解説します。

配偶者の税額軽減の内容

被相続人の配偶者は、被相続人から取得した財産のうち、1億6,000万円又は配偶者の法定相続分を応じた金額のいずれか大きい金額までは相続税が0円になります。なお本規定は配偶者が相続を放棄し、遺言でのみ財産を取得した場合についても適用があります。

具体例

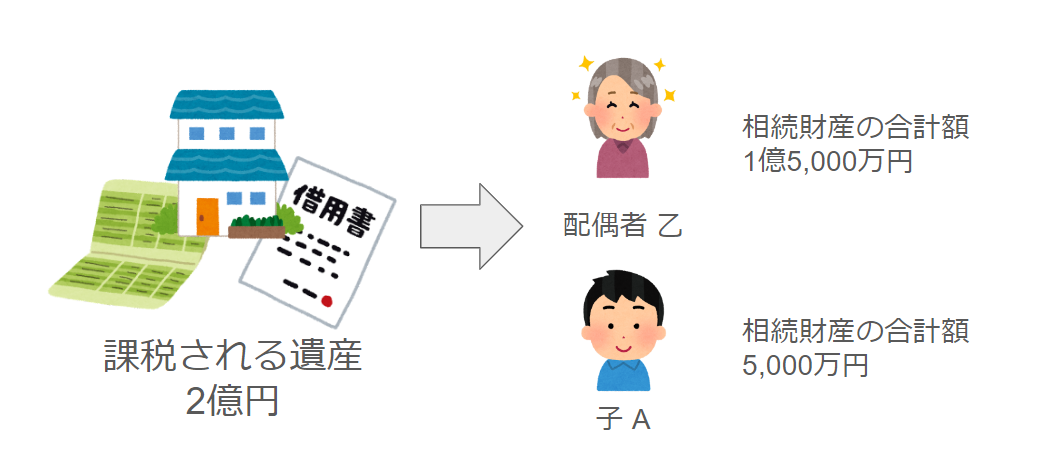

例えば下記のようなケースを考えてみます。

被相続人甲の遺産総額 :2億円

配偶者乙の相続した財産:1億5,000万円

子Aの相続した財産 :5,000万円

この場合、配偶者の法定相続分は1/2になりますので、配偶者の法定相続分に応じた金額は以下のようになります。

配偶者の法定相続分に応じた金額:2億円×1/2=1億円

次に配偶者の法定相続分に応じた金額1億円と1億6,000万円を比較すると1億6,000万円の方が大きいため、控除の上限額は1億6,000万円になります。

控除の上限額 1億円<1億6,000万円 よって1億6,000万円

配偶者の取得した遺産は1億5,000万円になりますので、控除の上限額1億6,000万円以下となります。従って配偶者の相続税額は0円になります。

取得した遺産1億5,000万円≦ 控除の上限額 1億6,000万円 ⇒配偶者の相続税は0円

仮に配偶者の取得した遺産の総額が1億6,000万円を超え、かつその割合が法定相続分よりも多い場合には配偶者の納付する相続税が残る事になります。ただその場合であっても、相続税の負担は大きく軽減される事になります。

配偶者の税額軽減の注意点

次に配偶者の税額軽減の適用にあたっての注意点を解説します。

1.遺産分割が完了していない場合

配偶者の税額軽減は、相続税の申告期限(相続開始を知った日から10ヶ月を経過する日)までに相続人間で分割協議が完了していない財産については適用する事が出来ません。

なお一定の届出をした上で申告期限から3年以内に分割されれば、更正の請求を行う事で差額の返還を受けることができます。

しかしながら一度相続税を納付しなければなりませんので、生活への影響は大きなものになってしまいます。分割協議の際にはこちらの期限にも注意をしておきましょう。

2.二次相続を想定して遺産分割を行う

ここまでの内容を見て、控除できる上限まで配偶者に財産を取得させた方が有利なのでは、と考えた方もいらっしゃるのではないでしょうか。

これはその相続に限っては正しいのですが、配偶者の税額軽減の適用は、その配偶者の死亡に伴う相続(以下、”二次相続”と書きます)も見据えて検討する事が大切です。配偶者に財産を多く相続させた結果、二次相続の相続税がかえって多くなってしまう事が考えられるためです。

以下具体例を出して説明をします。

ケース①(被相続人の配偶者が財産を多く取得するケース)

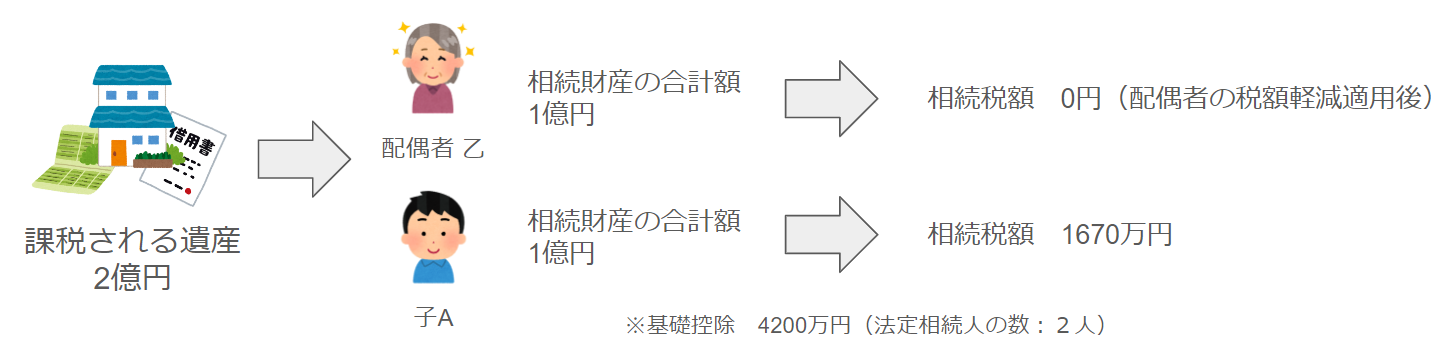

被相続人甲の死亡に伴う相続(以下”一次相続”と言います)によって配偶者乙と子Aで以下のように財産を分けた場合、相続税額はそれぞれ下記のように計算されます。

次に、その後配偶者乙の死亡によって発生する相続(二次相続)を考えます。

ここで想定として、乙は甲から財産を取得する以前に元々2億円の財産を持っていたとします。ここに甲から引き継いだ財産1億5,000円を加えて、合計3億5,000万円を子Aに相続する事になります。

この場合、二次相続で子Aが納付する相続税額は1億1,500万円となります。一連の相続の中で納付した相続税額の合計は835万円+1億1,500万円=1億2,335万円となりました。

ケース②(被相続人の配偶者が財産)

次は一次相続において財産を法定相続分(1/2ずつ)で分けてみます。この場合、配偶者乙の相続税額は配偶者の税額軽減によって0円となります。また子Aの相続税額は1,670万円となります。

配偶者税額軽減の限度額は1億6,000万円になりますので、配偶者の税額軽減の限度額にはかなり余裕があります。

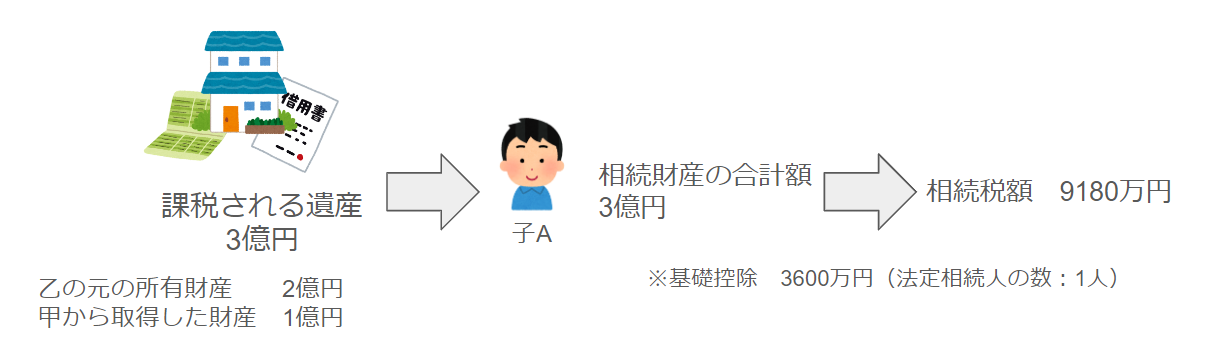

次に、その後配偶者乙が亡くなった場合(二次相続)を考えます。今回は乙が配偶者である甲から引き継いだ遺産は1億円になります。ケース①と同様に、乙は元々2億円の財産を持っていたとして、合計3億円を今回子Aに相続する事になります。

この時、Aの納付する相続税額は9180万円となります。この一連の相続の中で納付した相続税額は1,670万円+9,180万円=1億850万円となりました。

ケース①とケース②を比較してみると、一次相続ではケース①の方が相続税額は少なくなりますが、二次相続まで加味するとケース②の方が1,485万円少なくなっている事が分かります。まとめると下記の表のようになります。

| ケース① | ケース② | 差額(②-①) | |

| 一次相続の相続税の合計額 | 835万円 | 1,670万円 | +835万円 |

| 二次相続の相続税の合計額 | 1億1,500万円 | 9,180万円 | △3,155万円 |

| 相続税の合計額 | 1億2335万円 | 1億850万円 | △1,485万円 |

このように、配偶者の税額軽減の適用に際しては、被相続人の配偶者様が亡くなった場合の相続も踏まえて検討する必要があります。配偶者様の所有する財産の金額によっては比較的大きな差額が発生する事もありますので、判断に迷う場合には専門家までご相談いただくことをお勧め致します。

まとめ

本記事では配偶者の税額軽減について解説をしてきました。

配偶者の税額が大きく減額される制度ではありますが、その後の相続も見据えて遺産分割を検討することが大切です。疑問点がある場合にはぜひ一度専門家にご相談くださいませ。

電話

03-4595-0165 ※平日9:00~18:00

お問い合わせはコチラ

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/