【固定資産の償却方法】中小規模の事業者様が知っておくべき減価償却方法について解説

目次

法人・個人事業主の皆さまが、機械や設備、車両などの固定資産を購入した際には、数年にわたり分割して経費化する「減価償却」をする必要があります。

この減価償却ですが、実は資産の取得価額(購入額)に応じて、償却方法を選択できることをご存じですか?

本記事では、減価償却の基本的な考え方と、中小企業・個人事業主が選択できる償却方法についてわかりやすく解説します。

固定資産を所有することによって発生する償却資産税についても解説していますので、ぜひ最後までご覧ください。

減価償却とは

減価償却とは、法人や個人事業主が長期間使用する固定資産(たとえば、パソコン・車両・機械設備・建物など)の取得価額を、一度に全額経費として計上するのではなく、複数年に分けて経費として計上していく処理方法です。

これは、固定資産が長期間にわたって使用されることを考慮し、適切に費用を配分するための会計と税務上のルールです。

減価償却の対象となるもの

一般的には、次のようなものが減価償却の対象になります。

- 10万円以上のパソコンやオフィス什器

- 事業用の車両

- 製造やサービス提供に使用する機械

- 建物や構築物(倉庫・駐車場など)

- 工事により取得した内装・電気設備等

- ソフトウェア等の無形固定資産

減価償却の対象とならないもの

「取得価額が低い」「使用期間が短い」「資産価値が減少しない」などの理由で、そもそも分割して費用配分する必要がないものは減価償却の対象外となります。

- 取得価額が10万円未満の資産

- 使用期間が1年未満の資産

- 土地

- 棚卸資産

- 美術品・骨董品など価値が減少しないもの

固定資産の経費計上には「使用開始」が必須要件

税務上、固定資産の取得価額を経費として計上するには、取得資産がその事業年度内に使用開始されていることが必要となります。

単に購入または取得しただけでは経費計上は認められませんので、資産の「使用開始時期」を正確に把握し、適正に処理することが求められます。

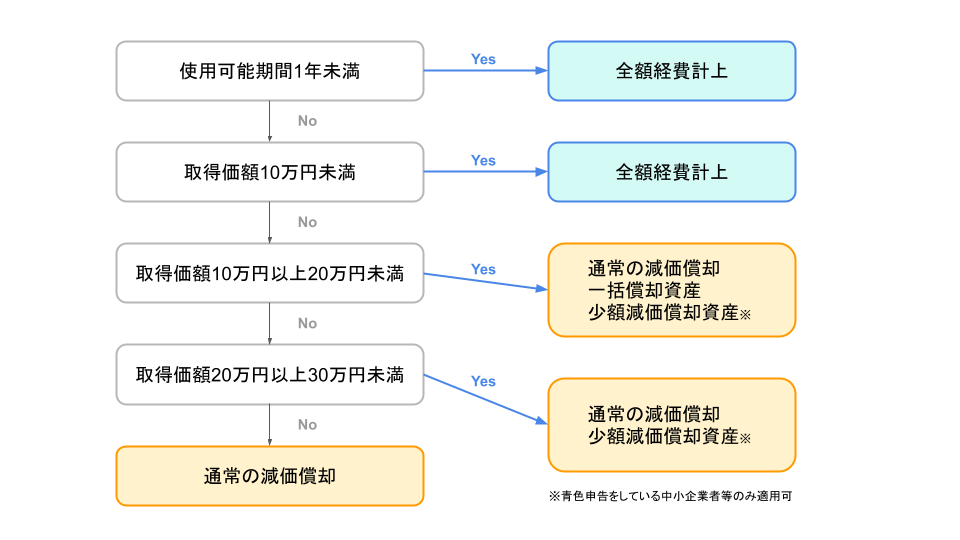

中小企業・個人事業主が選択できる減価償却方法

中小企業・個人事業主は、資産の取得価額(購入額)に応じて、下記3つの償却方法の選択が認められています。

1. 通常の減価償却

法定耐用年数に基づいて、毎年一定の割合で経費を計上する方法です。

資産の種類や選択によって2種類の償却方法があります。

なお、取得価額の金額制限はありません。

・定額法…毎年同じ金額を経費にする方法

・定率法…毎年一定の割合ずつ経費にする方法

2. 一括償却資産制度

取得価額が10万円以上20万円未満の資産は、使用を開始した年から3年間にわたって均等に経費にできる制度です。

たとえば、15万円の備品なら3年間で毎年5万円(⅓)ずつ経費計上します。

3. 少額減価償却資産の特例

取得価額が10万円以上30万円未満の資産については、年間300万円までなら購入した年に全額経費にできる制度です。

利益が出ている年は、この方法を使うことで節税効果が期待できます。

※なお、少額減価償却資産の特例を適用できる者は、「青色申告」をしている中小企業者等及び常時使用する従業員数が500人以下の個人事業主のみに限られています。

2025年1月時点では2026年3月31日まで適用となっています。

【償却方法判定フローチャート】

どの方法を選ぶべき?利益状況に応じたおすすめの使い分け

固定資産の取得価額に応じて、3つの償却方法を選択できますが、どの償却方法を選べばいいか迷ってしまう時もありますよね。

迷った時は、利益状況に応じて使い分けてみることをおすすめします。

- 利益が出ている年は「少額減価償却資産の特例」を使って、購入年度に一気に経費計上し、税負担を抑える。

- 利益が少ない、あるいは赤字の年は「一括償却資産」の制度や「通常の償却方法」で分散して経費計上し、利益調整の柔軟性を持つ。

このように状況に応じて償却方法を使い分けることで、資金繰りや節税効果を最大化できます。

なお、次のパートでご案内する償却資産税については、「一括償却資産」を選択した場合には申告不要ですが、「少額減価償却資産の特例」や「通常の償却方法」を選択した場合は申告の対象となりますのでご留意ください。

償却資産税の申告と納付も忘れずに

償却資産税は、事業用に使用している減価償却資産(土地・家屋・車両等を除く)に対して課される地方税で、毎年1月1日時点の資産状況に基づき、1月31日までに市区町村へ申告が必要です。

対象となる資産は、法人・個人を問わず、事業を行っている人が所有する機械・器具備品などの減価償却資産です。

対象となる資産の例

・パソコン、コピー機、机・椅子などの事務機器

・工場の機械装置、工具、作業台

・店舗の内装(造作)

・エアコンや照明設備などの設備

対象とならない資産の例

・土地・家屋(これらは不動産として固定資産税の対象)

・自動車(自動車税の対象)

・無形固定資産(ソフトウェア、特許権など)

・取得価額10万円未満で「消耗品費」で処理したもの

・一括償却資産

課税の対象者

1月1日時点で償却資産を所有している法人・個人事業主です。

課税主体は「資産が所在する市区町村」となり、資産が複数の自治体にまたがる場合は、それぞれの市区町村に申告します。

申告義務と申告期限

所有している償却資産について、毎年 1月31日までに「償却資産申告書」を市区町村に提出する必要があります。

この申告をもとに市区町村が評価・課税額を決定します。

課税の対象となる金額と税率

評価額(帳簿価額とは異なる)に基づいて、自治体が決定します。

・税率:原則1.4%

・課税標準額の合計が150万円未満のときは非課税(免税点)

※ただし、申告義務は150万円未満でもあります。

減価償却方法との関係

上記でご案内した3つの償却方法のうち、「一括償却資産」制度を選択した資産については償却資産税の対象外ですが、その他の償却方法を選択した場合は、償却資産税の対象となります。償却方法の選択の際はご留意ください。

・一括償却資産…償却資産税の対象外

・少額減価償却資産の特例や通常の償却方法…償却資産税の対象

まとめ

減価償却は、固定資産の購入費用を数年にわたって分けて経費にするルールです。

中小企業・個人事業主は、通常の減価償却や一括償却資産の他に、少額減価償却資産の特例といった制度も利用可能です。

経営状況や利益に応じて最適な方法を選ぶことで、税金の負担を軽減し、キャッシュフローの安定化につなげられます。

わからないことがあれば、税理士に相談して、正確な処理を心がけましょう。

電話

03-4595-0165 ※平日9:00~18:00

お問い合わせはコチラ

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/