後悔しないための生前対策の基本!4ステップで完全解説

目次

はじめに

突然の相続問題に直面したとき、あなたはどうしますか?親族間の争い、財産の分割、相続税の負担…これらは多くの家族にとって避けたい問題です。

実はこれらの問題は、生前にしっかりと対策を立てることで未然に防ぐことができます。ただ具体的には何をすればいいのか、分からない方も多いのではないでしょうか。

今回は、その対策について順を追ってお伝えしようと思います!

STEP1:相続人と所有財産の把握及び分析

(1)相続人の把握

相続人とは、亡くなった人(被相続人)の財産や権利を法律に基づいて引き継ぐ人のことを指します。一方で法定相続人は法律で定められており、通常は配偶者、子供、両親、兄弟姉妹などが含まれます。

法定相続人が誰であり、その数が何人いるかによって、ステップ2以降の対策に大きな違いが生じます。まずは法定相続人が誰で、何人いるのかをしっかりと把握しておきましょう。

※どんな人が相続人になるのか、詳しく知りたい方はこちら。

(2)所有財産の把握

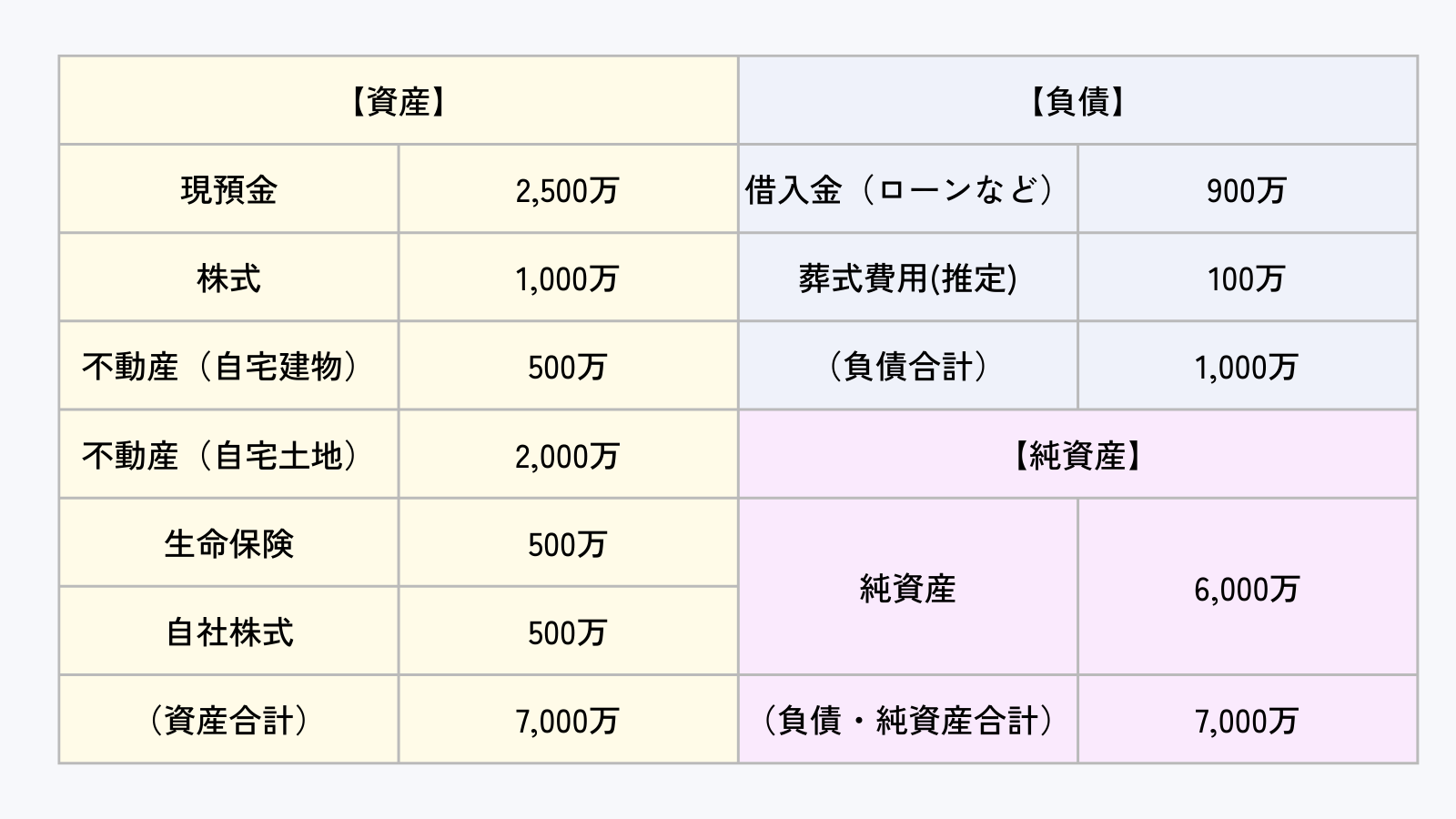

次に被相続人所有財産について洗い出しをしましょう。オススメは個人財産の貸借対照表(B/S)の作成です。例えば下記のようなB/Sを作成することによって、被相続人の資産・負債の状況を一目で確認できるようになります。

この時、個々の資産は時価評価をする必要がありますが、特に不動産や非上場株式などは評価が難しいため、専門家の評価を検討することも重要です。

(3)分析

(2)のB/Sの作成が完了したら、以下の分析を行っていきます。

① 相続税のシミュレーション

※相続税の計算方法を詳しく知りたい方はこちら。

まずは(2)のB/Sの情報を基に相続税のシミュレーションをしていきます。相続税は被相続人の資産から負債を控除した金額、すなわち純資産がいくらあるかによって、申告及び納税の要否、税率および税額が変わってきます。

実際に税額を計算してみると金額のイメージが付きますし、どの程度の対策が必要かも見えてきます。こうした状況を把握することが相続対策の第一歩になります。

② 相続税を支払うための流動資産(金融資産)があるか

所有資産のうちに不動産や非上場株式といったすぐに現金化ができない資産が多くある場合、納税資金が十分でない可能性があります。①の結果を基に納税資金に不足が無いかを分析いたします。

③ 遺産分割が容易な資産構成となっているか

不動産や非上場株式のような分割の難しい資産が多くを占める場合には、これらを巡る争族問題に発展する可能性があります。特に相続人様が多い場合には、こちらの検討が重要になってきます。

【STEP1のまとめ】

個人財産の貸借対照表によって、財産全体を「見える化」することにより、最適な生前対策を立案することが可能となります。逆に言うと、この財産状況が分からない限り有効な生前対策はできないと言っても過言ではございません。

つまり相続人と所有財産の把握は、生前対策の第一歩であり、最も重要なステップであると言えます。

STEP1にて現状把握と分析が完了したら、STEP2以降から対策を進めていきます。通常はSTEP2から順番に進めますが、状況によってはSTEP4の後に再度STEP2に戻る必要がある場合もあります。

全体的な状況を総合的に考慮しながら、以下のステップを検討していきます。また以下の方は基本的にSTEP2.3の対策は不要ですので、読み飛ばして頂ければと存じます。

【対策が不要であるケース】

・相続人が1名の場合

・不動産や非上場株式が財産に含まれていない場合

※金融資産は1円単位で分割可能のため、基本的には遺産分割の問題が発生することはありません。また納税資金については金融資産を充当して支払えばよいため、問題が発生することもありません。

STEP2:遺産分割(争族)対策

遺産分割問題が発生するケースは、ずばり保有する財産に分割することのできないものがある場合です。代表的には資産価値の高い自宅、賃貸不動産等が該当します。また非上場株式も分割に伴い支配権争いの問題が生じるケースもあります。

まずは遺産分割がまとまらない場合に、どのような問題が起こるかを確認していきましょう。

(1)遺産分割がまとまらない場合の問題点

① 現預金の引き出しや不動産の登記変更ができない

遺産分割が決まらなければ、現金の引き出しはもちろん、株式や不動産の相続人への名義変更もできません。売却についても、相続人の中に1人でも遺産分割協議書に押印しない人がいれば相続財産は処分することができません。

② 相続税申告が不利になる

相続税の申告期限(相続開始後10か月以内)までに遺産分割がまとまらないと、「配偶者の税額軽減」や「小規模宅地等の特例」など、相続税を軽減する規定を適用することができなくなり、納付する相続税が大きくなってしまいます。

(2)遺産分割をまとめるための方法

① 遺言書の作成

遺産分割で発生する争いを防止するためには「遺言書」の作成が効果的です。「遺言書」があれば、相続人同士での遺産分割協議を行わないで遺産分割ができるからです。

もちろん、特定の相続人に対して極端に多くの財産を分けた場合、他の相続人には、相続財産を一定の割合で受け取る権利(遺留分)がありますので、他の相続人から遺留分侵害額請求権を行使される可能性がある点には注意が必要です。

② 代償分割の活用

代償分割とは、共同相続人のうち1人または数人が不動産や非上場株式を取得し、その不動産や非上場株式を取得した者が、他の相続人に対して現金(代償金)を支払う方法です。

相続財産の中に不動産の占める割合が多い場合、不動産の共有が問題となりますが、「代償分割」を行えば、不動産を共有せずに遺産分割を進めることができます。

もちろん、大きな財産を相続した者は、他の共同相続人に対して代償金を支払うことになるため、そのための現金の確保が必要とされます。この現金の確保は生命保険を活用することもお勧めです。

【STEP2のまとめ】

相続財産全体に不動産・非上場株式などの分割が困難な財産の占める割合を確認しましょう。割合が多い場合には相続時にトラブルになる可能性がありますので、遺言書や代償分割の対策をご検討頂ければと存じます。

STEP3:納税資金対策

STEP1の貸借対照表を基に相続税のシミュレーションを行い、その結果納税が難しい場合にSTEP3の検討をします。

どのような場面で納税資金が足りないという事態が起きるかということですが、こちらもSTEP2と同様に不動産や非上場株式を相続したケースが該当します。

不動産や非上場株式を相続した場合、その評価額に基づいて相続税が課されますが、これらの資産は流動性が低く、すぐに現金化できないことが多いです。

そのため高額な不動産を相続したが、現預金が少ない場合、相続税の支払いに必要な現金を確保するのが困難になるケースがあるのです。

今回はその納税資金対策についてご紹介させていただきます。

(1)生命保険の活用

STEP2の代償分割の際の代償金の確保と考え方は同じになります。死亡保険金は遺産分割協議の対象にはならず、法定相続分に関わらず受取人が現金を取得することができます。

そのため生前に遺言書にて不動産を遺贈する相続人を決めておき、その相続人を受取人とした生命保険に加入することで納税資金の確保が可能となります。また、死亡保険金は保険会社へ書類を提出すれば数日間で現金が支給されます。

(2)金融資産の計画的贈与

被相続人に現預金が多くある場合には、不動産を取得する相続人へ事前に生前贈与をして納税資金に充てることができます。

暦年課税の場合には年間110万円までなら贈与税は発生しませんが、相続開始前の一定期間内(3年→7年へ延長)に、被相続人から暦年課税による生前贈与を受けていた場合、この生前贈与財産を相続財産に加算(持ち戻し)となります。

そのため今後は相続時精算課税での生前贈与が活発になっていくと予想されます。詳細はこちらをご覧ください。

(3)資産の組み換え

資産が不動産に偏り、納税資金の準備が困難な場合には、不動産を事前に売却し、換金しやすい金融資産に組み換えておくことになります。

ただし、金融資産とすることで争族問題や納税資金の問題は解決しますが、金融資産よりも不動産のほうが評価額が低いため、相続税額の対策としては逆行することになります。また資産の売却に伴い、譲渡益が発生する場合は所得税の納付が必要になります。

【STEP3のまとめ】

不動産や非上場株式は流動性・換金性の低い場合が大半です。このようなケースですと、相続財産の中から相続税の納税額を用意することが不可能になってしまいます。そのため、まずは相続税のシミュレーションを行い、納税資金確保のための対策を立てておきましょう。

STEP4:相続税の節税対策

相続税の節税対策にはさまざまな方法がありますが、以下にいくつかの一般的な対策を紹介します。各項目の詳細は別に解説記事をリリースする予定です。

(1)生前贈与(暦年課税・相続時精算課税)

生前贈与とは、相続が発生する前に、贈与者が自身の財産を受贈者(通常は子供や孫など)に贈与することを指します。方法としては以下の2つの方法があります。

① 暦年課税

年間1人当たり110万円までの非課税枠を利用し、財産の一部を子や孫に移転させておく対策です。生前に贈与する場合、小口に分けて何年もかけて贈与をしたほうが、節税効果が大きくなります。

ただし令和6年1月1日以降の贈与について被相続人から暦年課税による生前贈与を受けていた場合、”相続開始前7年間分”の生前贈与財産は相続財産に加算(持ち戻し)することとなっており、亡くなると予想される直前の対策には向いていないので注意が必要です。

② 相続時精算課税制度

60歳以上の親や祖父母から18歳以上の子や孫への贈与に適用される制度です。

累計2,500万円までの贈与については、贈与時に贈与税がかからず、相続時に相続財産として精算となります。また2,500万円を超える部分については、一律20%の税率で贈与税が課されます。

なお相続時精算課税の適用にあっては税務署に届出書の提出が必要であり、一度相続時精算課税制度を選択したら暦年課税へ戻すことはできませんので、注意が必要です。

相続時精算課税制度は、令和6年以降110万円の基礎控除枠ができ、年間110万円以下の贈与でしたら贈与税申告書の提出は不要となりました。110万円以下の贈与分は、たとえ相続開始前7年間前の生前贈与だとしても生前贈与加算はされないため、相続直前の対策としては使い勝手の良い制度になりました。

(2)住宅取得等資金贈与の非課税制度

住宅取得等資金贈与の非課税制度は、親や祖父母などから子どもや孫に対して住宅購入資金を贈与する際に、一定の条件(参考)を満たすと贈与税が非課税となる制度です。

贈与を受けた人ごとに省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円までの住宅取得等資金の贈与が非課税となります。また相続時精算課税制度との併用も可能です。

(3)教育資金一括贈与の非課税制度

教育資金一括贈与の非課税制度は、祖父母や親が子どもや孫の教育資金を贈与する際に、一定の条件(参考)を満たすと子・孫1人につき1,500万円までが非課税となります。

なお、この制度は子・孫が30歳に達する日までしか適用ができませんので、その時点での使い残しや教育資金以外の支払いに充てられた資金があれば、贈与税が課されることに注意が必要です。

(4)結婚・子育て資金一括贈与の非課税制度

結婚・子育て資金一括贈与の非課税制度は、親や祖父母が子どもや孫の結婚や子育てにかかる資金を贈与する際に、一定の条件(参考)を満たすことで、1,000万円(結婚資金は300万円)までの金額について贈与税が非課税となる制度です。

なお、結婚・子育て資金管理契約の契約期間中に贈与者が死亡した場合や、結婚・子育て資金管理契約が終了した場合には、それぞれ相続税または贈与税がかかるため、相続直前の対策には向いておりません。

(5)生命保険の活用

生命保険の死亡保険金は「500万円×法定相続人の数」の金額が非課税となります。こちらの非課税枠をうまく活用することで、相続税の節税が可能です。

なお、この非課税枠の適用を受けられるのは受取人が法定相続人である場合に限りますので、注意が必要です。

【STEP4のまとめ】

相続税の節税対策にはさまざまな方法があり、どの対策が適切かを判断するのは難しいですが、対策時のタイミングや財産の状況を考慮することが重要です。

また基礎控除を超える暦年課税での生前贈与や相続時精算課税、非課税制度は贈与税の確定申告も必要となりますため、弊社含めお近くの税理士に相談することをお勧めします。

最後に

生前対策の基本について見てきましたが、今回ご紹介した対策を総合的に考えることで、相続に関する不安を軽減し、円滑な資産承継を実現することができます。難しい場合には専門家と相談しながら計画的に進めることで、ご家族の将来を守り、トラブルを未然に防ぐことができるでしょう。

また今回は基本編でしたが、不動産オーナー様や企業オーナー様の独自の対策についてもございますので、別の機会にご紹介させていただきます。

税理士法人クラウドパートナーズでは相続・贈与の申告および相続対策のサポートも行っております!

相続対策においては専門的な知識が必要になる場面もございますので、ご興味がある場合にはお気軽にお問い合わせください!

https://online-de-souzoku.com/

電話

03-4595-0165 ※平日9:00~18:00

お問い合わせはコチラ

【ユアキャリアSNS】是非フォローを!

Twitter:https://twitter.com/urcareer_job

Instagram:https://www.instagram.com/urcareer_job/